Índice

ToggleLa declaración de renta personas jurídicas correspondiente al año gravable 2023, que se presentarán durante 2024, será la primera en la que se aplicarán las modificaciones introducidas por la Ley 2277 de 2022. A continuación, presentamos todo lo que deberás tener en cuenta para cumplir esta obligación, así como los datos imperdibles para el 2024, relacionados con obligados, tarifas, plazos, novedades y mucho más.

Personas jurídicas sujetas al impuesto de renta

De acuerdo con el artículo 12 del Estatuto Tributario —ET—, las sociedades y entidades nacionales son gravadas tanto sobre sus rentas y ganancias ocasionales de fuente nacional como sobre las que se originen por fuera de Colombia. Por su parte, las sociedades y entidades extranjeras son gravadas únicamente sobre sus rentas y ganancias ocasionales de fuente nacional.

Es importante recordar que, para efectos tributarios, se consideran nacionales las sociedades y entidades que durante el año gravable tengan su sede efectiva de administración en el territorio colombiano. Además, también se consideran nacionales las sociedades y entidades que cumplan con cualquiera de las siguientes condiciones:

- Tener su domicilio principal en el territorio colombiano.

- Haber sido constituidas en Colombia de acuerdo con las leyes vigentes en el país.

En virtud del parágrafo 1 del artículo 12-1 del ET, modificado por el artículo 56 de la Ley 2277 de 2022, se entenderá como sede efectiva de administración de una sociedad o entidad el lugar en donde materialmente se tomen las decisiones comerciales y de gestión necesarias para llevar a cabo las actividades de la sociedad o entidad en el día a día.

Para determinar la sede efectiva de administración deben considerarse todos los hechos y circunstancias pertinentes, en especial lo relativo a los lugares donde los administradores de la sociedad o entidad usualmente ejerzan sus responsabilidades y se lleven a cabo sus actividades diarias.

Personas jurídicas no contribuyentes del impuesto de renta

Según el artículo 22 del ET, no son contribuyentes del impuesto sobre la renta y complementarios y no deberán cumplir el deber formal de presentar declaración de ingresos y patrimonio, de acuerdo con el artículo 598 del ET:

- La Nación

- Entidades territoriales

- Corporaciones Autónomas Regionales y de Desarrollo Sostenible

- Áreas metropolitanas

- Sociedad Nacional de la Cruz Roja Colombiana y su sistema federado

- Superintendencias y las unidades administrativas especiales, siempre y cuando no se señalen en la ley como contribuyentes.

- Sociedades de mejoras públicas

- Asociaciones de padres de familia

- Organismos de acción comunal

- Juntas de defensa civil

- Juntas de copropietarios administradoras de edificios organizados en propiedad horizontal o de copropietarios de conjuntos residenciales

- Asociaciones de exalumnos

- Asociaciones de hogares comunitarios y hogares infantiles del Instituto Colombiano de Bienestar Familiar o autorizados por este y las asociaciones de adultos mayores autorizados por el Instituto Colombiano de Bienestar Familiar.

Recordemos que, el artículo 15 de la Ley 2277 de 2022 modificó el inciso tercero del artículo 22 del ET para establecer que, además de las personas jurídicas señaladas allí como no contribuyentes del impuesto de renta (nación, entidades territoriales, corporaciones autónomas regionales y de desarrollo sostenible, áreas metropolitanas, Sociedad Nacional de la Cruz Roja Colombiana, etc.), los resguardos y cabildos indígenas, y la propiedad colectiva de las comunidades negras conforme a la Ley 70 de 1993, tampoco serán contribuyentes ni declarantes las asociaciones de cabildos indígenas (Decreto 1088 de 1993).

Por otra parte es importante no perder de vista que, el artículo 20-3, adicionado al Estatuto Tributario por la Ley 2277 de 2022, crea la tributación por presencia significativa en Colombia para todas aquellas personas naturales no residentes y personas jurídicas no domiciliadas en el país, que cumplan ciertos requisitos, conoce todos los detalles en nuestro editorial: Tributación por presencia significativa en Colombia: 4 claves para entender esta nueva regulación.

¿Cuál es la tarifa general aplicable a la declaración de renta personas jurídicas?

Conforme al artículo 240 del ET, modificado por el artículo 10 de la Ley 2277 de 2022, para los años gravables 2023 y siguientes la tarifa del impuesto de renta aplicable a personas jurídicas continuará siendo del 35 %.

Dicha tarifa es aplicable a las sociedades nacionales y sus asimiladas, así como a los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país, obligadas a presentar la declaración anual del impuesto de renta.

Tarifas especiales aplicables a la declaración de renta personas jurídicas

Dado los cambios introducidos por la Ley 2277 de 2022 a los artículos 235-3, 240 y 240-1 del ET, las personas jurídicas, nacionales o extranjeras, deberán tener en cuenta las tarifas especiales para liquidar el impuesto de renta de los años gravables 2023 y siguientes. Estas serán empleadas dependiendo de diferentes circunstancias:

| Concepto | Tarifa del impuesto de renta |

| Dividendos no gravados de 2016 y anteriores recibidos por sociedades nacionales (ver Oficio Dian 359 de 2020, artículo 1 del Decreto 567 de 2007 y artículo 1.2.4.7.11 del Decreto 1625 de 2016, adicionado por el artículo 5 del Decreto 1457 de 2020). | 0 % |

| Dividendos gravados de 2016 y anteriores recibidos por sociedades nacionales (ver Oficio Dian 359 de 2020, artículo 1 del Decreto 567 de 2007 y artículo 1.2.4.7.11 del Decreto 1625 de 2016, adicionado por el artículo 5 del Decreto 1457 de 2020). | 20 % |

| Dividendos no gravados de 2017 y siguientes recibidos por sociedades nacionales (ver artículo 242-1 del ET, modificado por el artículo 12 de la Ley 2277 de 2022; y el artículo 1.2.4.7.9 del Decreto 1625 de 2016, modificado por el artículo 5 del Decreto 1103 de 2023). | 10 % (retención trasladable al beneficiario final) |

| Dividendos gravados de 2017 y siguientes recibidos por sociedades nacionales (ver artículo 242-1 del ET, modificado por el artículo 12 de la Ley 2277 de 2022; y el artículo 1.2.4.7.9 del Decreto 1625 de 2016, modificado por el artículo 5 del Decreto 1103 de 2023). | Primera parte de la retención: tarifa general del artículo 240 del ET o la tarifa que aplique la sociedad que reparte el dividendo. Segunda parte de la retención: (dividendos gravados – primera parte de la retención): 10 % |

| Dividendos no gravados de 2016 y anteriores recibidos por sociedades extranjeras (ver artículo 1.2.4.7.2 del Decreto 1625 de 2016, reincorporado por el artículo 4 del Decreto 1457 de 2020). | 0 % |

| Dividendos gravados de 2016 y anteriores recibidos por sociedades extranjeras (ver artículo 1.2.4.7.2 del Decreto 1625 de 2016, reincorporado por el artículo 4 del Decreto 1457 de 2020). | 33 % |

| Dividendos no gravados de 2017 y siguientes recibidos por sociedades extranjeras (ver artículo 245 del ET y el artículo 1.2.1.10.5 del Decreto 1625 de 2016, modificado por el artículo 2 del Decreto 1103 de 2023). | 20 % |

| Dividendos gravados de 2017 y siguientes recibidos por sociedades extranjeras (ver artículo 245 del ET y el artículo 1.2.1.10.5 del Decreto 1625 de 2016, modificado por el artículo 2 del Decreto 1103 de 2023). | Primera parte del impuesto: tarifa general del artículo 240 del ET o la tarifa que aplique la sociedad que reparte el dividendo. Segunda parte del impuesto: (dividendos gravados – primera parte del impuesto): 20 % |

| Dividendos no gravados de 2017 y siguientes entregados por una sociedad que lleva a cabo megainversiones (ver artículo 235-3 del ET y artículo 1.2.1.10.5 del Decreto 1625 de 2016, modificados por el artículo 2 del Decreto 1103 de 2023). A pesar de que el artículo 235-3 del ET fue derogado por el artículo 96 de la Ley 2277 de 2022, las condiciones de tributación especiales del régimen se mantienen durante el tiempo establecido en el contrato de estabilidad tributaria. | 0 % |

| Dividendos gravados de 2017 y siguientes entregados por una sociedad que lleva a cabo megainversiones (ver artículo 235-3 del ET y artículo 1.2.1.10.5 del Decreto 1625 de 2016, modificados por el artículo 2 del Decreto 1103 de 2023). A pesar de que el artículo 235-3 del ET fue derogado por el artículo 96 de la Ley 2277 de 2022, dicha tarifa podrá aplicarse por el tiempo que se haya establecido en el contrato de estabilidad tributaria que aplicó a este régimen. | 27 % |

| Rentas de personas jurídicas acogidas al régimen de las zonas más afectadas por el conflicto armado —Zomac— (ver el artículo 237 de la Ley 1819 de 2016 y el Decreto 1650 de 2017). | 8,75 % o 26,25 % (25 % o 75 % de la tarifa general del impuesto de renta, dependiendo de la categoría de la sociedad según su tamaño) |

| Rentas de personas jurídicas que alcanzaron a realizar megainversiones previstas en el artículo 235-3 del ET (ver el último inciso del artículo 96 de la Ley 2277 de 2022). | 27 % |

| Rentas de personas jurídicas calificadas en el régimen tributario especial (fundaciones, corporaciones y otras entidades mencionadas en el artículo 19 del ET). | 20 % |

| Rentas de personas jurídicas que construyan nuevos hoteles o parques temáticos entre 2023 y 2027 (ver el numeral 1 del parágrafo 5 del artículo 240 del ET modificado por el artículo 10 de la Ley 2277 de 2022). | 15 % |

| Rentas de las empresas editoriales constituidas en Colombia como personas jurídicas, cuya actividad económica y objeto social sea exclusivamente la edición de libros (ver el parágrafo 7 del artículo 240 del ET). | 15 % |

| Rentas de personas jurídicas que hubieren realizado inversiones para la construcción de hoteles entre 2003 y 2016 (ver numeral 3 del artículo 207-2 del ET, antes de la derogatoria por parte del artículo 96 de la Ley 2277 de 2022 y la Sentencia de la Corte Constitucional C-235 de 2019). | 0 % |

| Rentas de personas jurídicas que hubieren realizado inversiones para la construcción o ampliación de hoteles durante 2017 y personas que explotan servicios de ecoturismo y el aprovechamiento de nuevos cultivos de tardío rendimiento en cacao, caucho, palma de aceite, cítricos y frutales (ver parágrafo 1 del artículo 240 del ET, modificado por el artículo 10 de la Ley 2277 de 2022). | 35 % |

| Rentas de personas jurídicas que hayan explotado nuevos hoteles o los hayan remodelado (hasta diciembre 31 de 2022) en aquellos municipios medianos o pequeños, parques temáticos, muelles náuticos o sitios de asistencia al turista adulto mayor (ver parágrafo 5 del artículo 240 del ET, antes de la modificación efectuada por el artículo 10 de la Ley 2277 de 2022 y el Decreto 1652 de 2021). | 9 % |

| Rentas para las empresas industriales y comerciales del Estado y las sociedades de economía mixta del orden departamental, municipal y distrital en las cuales la participación del Estado sea superior al 90 % que ejerzan los monopolios de suerte y azar y de licores y alcoholes (ver parágrafo 1 del artículo 240 del ET). | 9 % |

| Rentas para personas jurídicas acogidas al régimen de las zonas económicas y sociales especiales —Zese— en sus primeros 5 años (ver el artículo 268 de la Ley 1955 de 2019 y las leyes 2238 y 2240 de julio de 2022). | 0 % |

| Rentas para personas jurídicas, usuarias, industriales o usuarios operadores dentro de zonas francas, instalados antes del 13 de diciembre de 2022. | Podrán seguir usando las tarifas del: 15 % para las instaladas en zonas francas de Cúcuta.20 % para las instaladas en las demás zonas francas. Nota: Los contribuyentes usuarios de zonas francas que hayan suscrito un contrato de estabilidad jurídica no tendrán derecho a la exoneración de aportes del artículo 114-1 del ET (ver el parágrafo 3 del artículo 240-1 del ET, modificado por el artículo 11 de la Ley 2277 de 2022). Ver la Sentencia C-384 de octubre 2 de 2023 de la Corte Constitucional. |

| Rentas de personas jurídicas, usuarios industriales de zonas francas, para el año gravable 2023 (artículo 240-1 del ET, modificado por el artículo 11 de la Ley 2277 de 2022). | 20 % Nota: Los usuarios industriales que hayan tenido un crecimiento de sus ingresos brutos del 60 % en 2022 en relación con 2019 aplicarán la tarifa del 20 % hasta el año gravable 2025. |

| Rentas de personas jurídicas, usuarias industriales o usuarios operadores dentro de zonas francas, instalados después del 13 de diciembre de 2022. | Deberán aplicar una tributación combinada así: Tarifa del 20 % sobre las rentas obtenidas con exportaciones.Tarifa del 35 % sobre las demás rentas. Nota: Solo podrán aplicar esta tributación combinada establecida en el inciso 1 del artículo 240-1 del ET, modificado por el artículo 11 de la Ley 2277 de 2022, los usuarios industriales de zona franca que en el año 2023 o 2024 acuerden su plan de internacionalización y anual de ventas. Quienes no cumplan con las condiciones previstas en dicho artículo deberán tributar con la tarifa general del impuesto de renta (artículo 240 del ET). Esta disposición será aplicable a partir del 1 de enero de 2024 (ver el parágrafo transitorio del artículo 240-1 del ET. |

| Rentas de personas jurídicas, usuarios comerciales de zonas francas (artículo 240-1 del ET, modificado por el artículo 11 de la Ley 2277 de 2022). | 35 % |

Tip Alegra: Mediante la Sentencia C-384 de octubre 2 de 2023, la Corte Constitucional declaró exequible de forma condicionada el artículo 240-1 del ET, modificado por el artículo 11 de la Ley 2277 de 2022. Por tanto, las personas jurídicas que al 13 de diciembre de 2022 (fecha de expedición de la Ley 2277 de 2022) se encontraban instaladas como usuarios industriales de zonas francas podrán continuar tributando con las tarifas del 15 % o 20 %, por lo cual no les será aplicable la nueva disposición de la nueva versión del artículo 240-1 del ET.

La nueva disposición de tributación del artículo en mención solo será aplicable a las personas jurídicas que se hayan instalado como usuarios industriales en zonas francas después del 13 de diciembre de 2022, siempre que no estén mencionadas en el parágrafo 5 del artículo 240-1 del ET.

Sobretasa en la declaración de renta personas jurídicas

El parágrafo 2 del artículo 240 del ET, modificado por el artículo 10 de la Ley 2277 de 2022, señala que las instituciones financieras, las entidades aseguradoras y reaseguradoras, las sociedades comisionistas de bolsa de valores, las sociedades comisionistas agropecuarias, las bolsas de bienes y productos agropecuarios, agroindustriales o de otros commodities y los proveedores de infraestructura del mercado de valores deberán liquidar 5 puntos adicionales al impuesto sobre la renta durante los períodos gravables 2023, 2024, 2025, 2026 y 2027, siendo en total la tarifa del 40 % (35 % de tarifa general + 5 % de sobretasa).

Dicha sobretasa solo será aplicable a las personas jurídicas que, en el año gravable correspondiente, tengan una renta gravable igual o superior a 120.000 UVT ($5.089.440.000 para 2023 y $5.647.800.000 para 2024).

Por su parte, el parágrafo 4 del artículo 240 del ET, modificado por el artículo 10 de la Ley 2277 de 2022, precisa que los contribuyentes cuya actividad económica principal sea la generación de energía eléctrica a través de recursos hídricos deberán liquidar tres (3) puntos adicionales al impuesto sobre la renta y complementario durante los períodos gravables 2023, 2024, 2025 y 2026, siendo en total la tarifa del 38 % (35 % de tarifa general + 3 % de sobretasa).

Sin embargo, es preciso aclarar que, mediante la Sentencia C-389 de octubre 3 de 2023, la Corte Constitucional declaró exequible de forma condicionada dicho parágrafo, señalando que esta sobretasa recaerá sobre las personas jurídicas del régimen ordinario que operen por fuera de las zonas francas y en cuyas actividades económicas se encuentre la generación de energía con fuentes hídricas; sin importar si esta actividad se realiza en combinación con otras diferentes.

En todo caso, si se da este último escenario, deberán discriminarse las rentas obtenidas por cada actividad y la sobretasa solo se calculará sobre la renta líquida parcial derivada de generación con fuentes hídricas.

La sobretasa en mención solo es aplicable a las personas jurídicas que, en el año gravable correspondiente, tengan una renta gravable igual o superior a 30.000 UVT ($1.272.360.000 para 2023 y $1.411.950.000 para 2024).

Adicionalmente, es importante recordar que las sociedades nacionales y sus asimiladas que desarrollen actividades de extracción de hulla (carbón de piedra) y de petróleo crudo también deberán adicionar a la tarifa general del impuesto de renta (35 %) unos puntos adicionales, según las condiciones establecidas en el parágrafo 3 del artículo 240 del ET, modificado por el artículo 10 de la Ley 2277 de 2022. Dichos puntos adicionales oscilan entre el 5 % y el 15 %.

Si deseas conocer más detalles sobre las tarifas espaciales y sobretasas aplicables a la declaración de renta de personas jurídicas del año gravable 2023, descarga nuestra Guía Tributaria 2024.

Tasa mínima de tributación en la declaración de renta personas jurídicas

Es importante tener en cuenta que la mayoría de las personas jurídicas (contribuyentes del impuesto de renta del artículo 240 y 240-1 del ET, excepto las personas jurídicas extranjeras sin residencia fiscal en Colombia) quedarán sujetas al nuevo cálculo especial de la tasa mínima de tributación mencionada en el parágrafo 6 del artículo 240 del ET, modificado por el artículo 10 de la Ley 2277 de 2022.

Esta tasa mínima de tributación será denominada tasa de tributación depurada, y requerirá calcular primero una utilidad fiscal especial depurada y un impuesto depurado, el cual no podrá ser inferior.

Revive nuestra char: Tasa mínima de tributación, donde nuestro experto Leonardo Varón nos explica los pasos para la depuración de esta nueva tasa:

Conoce todos los detalles sobre la tasa mínima de tributación en nuestros editoriales: Tasa mínima en declaración de renta de personas jurídicas ¿quiénes deben calcularla? y Impacto de la tasa mínima de tributación en las rentas exentas para personas jurídicas.

Paso a paso en la declaración de renta personas jurídicas

Para efectos de la elaboración de la declaración de renta de personas jurídicas, es indispensable conocer las partidas más importantes que influirán en la determinación del impuesto de renta, además del formulario que deberá emplearse para la presentación de dicha declaración ante la Dian.

A continuación, te contamos los pasos que debes seguir:

1. Patrimonio

Uno de los requisitos de la declaración del impuesto de renta, es que en esta debe reportarse el patrimonio bruto y líquido poseído al cierre del año objeto de declaración, de acuerdo con los criterios contemplados en los artículos 261 y siguientes del ET.

Es importante tener en cuenta que, definir correctamente el patrimonio es vital para evitar:

- Cambios en los procedimientos para evaluar la obligatoriedad de los contribuyentes de entregar la declaración informativa sobre precios de transferencia.

- Inconsistencias al determinar la necesidad de incluir la firma de un contador público en las declaraciones de renta o de ingresos y patrimonio. En este contexto, el numeral 6 del artículo 596 del ET especifica que la declaración de renta debe ser firmada por un contador público si el patrimonio bruto y los ingresos del contribuyente exceden los 100.000 UVT.

- Calcular renta por comparación patrimonial a causa de un incremento no justificado del patrimonio líquido.

2. Ingresos

De acuerdo con el artículo 28 del ET, para los contribuyentes que estén obligados a llevar contabilidad, los ingresos realizados fiscalmente son los ingresos devengados contablemente en el año o período gravable.

Dicho artículo señala los ingresos que, aunque devengados contablemente, generarán una diferencia y su reconocimiento fiscal se hará en un momento determinado, así:

| Tipo de ingreso | Reconocimiento fiscal |

| Dividendos. | El ingreso se realizará en los términos del numeral 1 del artículo 27 del ET. |

| Venta de bienes inmuebles. | El ingreso se realizará en los términos del numeral 2 del artículo 27 del ET. |

| Transacciones de financiación que generen ingresos por intereses implícitos de conformidad con los marcos técnicos normativos contables. | Para efectos del impuesto sobre la renta, solo se considerará el valor nominal de la transacción o factura o documento equivalente, que contendrá dichos intereses implícitos. En consecuencia, cuando se devengue contablemente, el ingreso por intereses implícitos no tendrá efectos fiscales |

| Ingresos devengados por concepto de la aplicación del método de participación patrimonial de conformidad con los marcos técnicos normativos contables. | No serán objeto del impuesto sobre la renta y complementarios. La distribución de dividendos o la enajenación de la inversión se regirán bajo las disposiciones establecidas en el Estatuto Tributario. |

| Ingresos devengados por la medición a valor razonable, con cambios en resultados, tales como propiedades de inversión. | No serán objeto del impuesto sobre la renta, sino hasta el momento de su enajenación o liquidación, lo que suceda primero |

| Ingresos por reversiones de provisiones asociadas a pasivos. | No serán objeto del impuesto sobre la renta, en la medida en que dichas provisiones no hayan generado un gasto deducible de impuestos en períodos anteriores. |

| Ingresos por reversiones de deterioro acumulado de los activos y las previstas en el parágrafo del artículo 145 del ET. | No serán objeto del impuesto sobre la renta y complementarios en la medida en que dichos deterioros no hayan generado un costo o gasto deducible de impuestos en períodos anteriores. |

| Pasivos por ingresos diferidos producto de programas de fidelización de clientes. | Deberán ser reconocidos como ingresos en materia tributaria, a más tardar, en el siguiente período fiscal o en la fecha de caducidad de la obligación si este es menor. |

| Ingresos provenientes por contraprestación variable, entendida como aquella sometida a una condición como por ejemplo, desempeño en ventas, cumplimiento de metas, etc. | No serán objeto del impuesto de renta sino hasta el momento en que se cumpla la condición. |

| Ingresos que de conformidad con los marcos técnicos normativos contables deban ser presentados dentro del otro resultado integral. | No serán objeto del impuesto sobre la renta y complementarios, sino hasta el momento en que, de acuerdo con la técnica contable, deban ser presentados en el estado de resultados, o se reclasifique en el otro resultado integral contra un elemento del patrimonio, generando una ganancia para fines fiscales producto de la enajenación, liquidación o baja en cuentas del activo o pasivo cuando a ello haya lugar. |

Es importante aclarar que, cuando en aplicación de los marcos técnicos normativos contables, un contrato con un cliente no cumpla todos los criterios para ser contabilizado, y, en consecuencia, no haya lugar al reconocimiento de un ingreso contable, pero exista el derecho a cobro, para efectos fiscales se entenderá realizado el ingreso en el período fiscal en que surja este derecho por los bienes transferidos o los servicios prestados, generando una diferencia (ver el parágrafo 1 del artículo 28 del ET).

3. Costos y deducciones en la declaración de renta persona jurídica

Dentro de la declaración de renta, las personas jurídicas podrán imputar los costos y deducciones que estén relacionados con su actividad económica y que cumplan los requisitos y condiciones para su procedencia (ver los artículos 59, 105, 107 y 115 del ET).

Deducción del impuesto de industria y comercio

Con la modificación introducida por el artículo 19 de la Ley 2277 de 2022 al artículo 115 del ET, el valor del impuesto de industria y comercio y su complementario de avisos y tableros, efectivamente pagado durante el año fiscal acorde con lo previsto en el artículo 115-1 del ET, solo podrá tomarse como 100 % deducible en la declaración de renta, sin la posibilidad de optar por el descuento tributario del 50 % del valor de dicho impuesto que aplicó desde el año gravable 2019 hasta el año gravable 2022 (ver la versión anterior del artículo 115 del ET, antes de ser modificado por la Ley 2277).

Deducción de regalías

Mediante la Sentencia C-489 de 2023, la Corte Constitucional declaró la inexequibilidad de la totalidad del parágrafo 1 del artículo 115 del ET, el cual había sido modificado por el artículo 19 de la Ley 2277 de 2022. Este parágrafo establecía que, a partir del año gravable 2023, no serían deducibles en el impuesto de renta las regalías de las que tratan los artículos 360 y 361 de la Constitución Política; es decir, las provenientes de la exploración y explotación de recursos no renovables, sin importar que se pagaran en dinero o en especie. Solo se hacía la distinción de que para aquellos pagos realizados en especie la no deducibilidad no correspondería al 100 % de las regalías, sino que sería lo equivalente al costo total de producción de los recursos naturales no renovables. Por ende, se tendría que efectuar un cálculo especial para estimar el monto total de la regalía no deducible por cada pozo explotado.

Profundiza más detalles sobre la deducción de regalías en nuestro editorial: Prohibición de deducción de regalías en el impuesto de renta fue declarada inexequible.

Determinación del costo de mano de obra en el cultivo de papa

El artículo 17 de la Ley 2277 de 2022 adicionó el artículo 66-2 al ET. De esta manera, se precisó que para las personas jurídicas y las naturales cultivadores de papa, en la determinación de los costos asociados a tales cultivos, se presume de derecho que el 30 % del valor del ingreso gravado en cabeza del productor, en cada ejercicio gravable, corresponde a los costos y deducciones inherentes a la mano de obra. Esto sin importar si cuentan o no con todos los soportes que normalmente se exigen para la deducibilidad de este tipo de costos, por ejemplo, la nómina electrónica.

Por lo anterior, el contribuyente podrá tomar dicho porcentaje como costo en su declaración del impuesto de renta, acreditando únicamente el cumplimiento de los requisitos de causalidad y necesidad contenidos en el artículo 107 del ET, los cuales se podrán respaldar a través de cualquier documento idóneo para ello. Cabe indicar que, si el contribuyente tiene costos reales debidamente soportados que superen el 30 %, podrá incluirlos en su declaración de renta.

4. Rentas exentas

Dentro de la declaración de renta correspondiente a los años gravables 2023 y siguientes, las personas jurídicas podrán aplicar las siguientes rentas exentas, con el previo cumplimiento de los requisitos consagrados en la ley:

| Concepto | Norma |

| Rentas originadas por la prestación de servicios en hoteles construidos entre 2003 y 2016. | Numeral 3 del artículo 207-2 del ET, Sentencia de la Corte Constitucional C-235 de 2019 y artículo 96 de la Ley 2277 de 2022. |

| Rentas originadas por la prestación de servicios en hoteles remodelados o ampliados entre 2003 y 2016. | Numeral 4 del artículo 207-2 del ET, Sentencia de la Corte Constitucional C-235 de 2019 y artículo 96 de la Ley 2277 de 2022. |

| Rentas originadas por la prestación de servicios de ecoturismo entre 2003 y 2022. | Numeral 5 del artículo 207-2 del ET y artículo 96 de la Ley 2277 de 2022. |

| Renta por las utilidades originadas de la enajenación de predios destinados a fines de utilidad pública. | Numeral 9 del artículo 207-2 del ET y Sentencia de la Corte Constitucional C-083 de 2018. |

| Rentas por pago de intereses y otros pagos realizados por entidades gubernamentales de carácter financiero y de cooperación. | Numeral 12 del artículo 207-2 del ET. |

| Rentas provenientes del desarrollo de industrias de valor agregado y actividades creativas (empresas de economía naranja) para quienes acreditaron los beneficios establecidos antes de la expedición de la Ley 2277 de 2022. | Numeral 1 del artículo 235-2 del ET y artículo 96 de la Ley 2277 de 2022. |

| Rentas provenientes de inversiones que incrementen la productividad en el sector agropecuario para quienes hayan acreditado los requisitos establecidos antes de la expedición de la Ley 2277 de 2022. | Numeral 2 del artículo 235-2 del ET y artículo 96 de la Ley 2277 de 2022. |

| Rentas generadas por la venta de energía eléctrica generada con base en energía eólica, biomasa o residuos agrícolas, y energía solar, geotérmica o de los mares. | Numeral 3 del artículo 235-2 del ET. |

| Rentas asociadas a la vivienda de interés social y a la vivienda de interés prioritario. | Numeral 4 del artículo 235-2 del ET. Nota: El artículo 96 de la Ley 2277 de 2022 derogó los literales “c” y “d” del numeral 4 del artículo 235-3 del ET, eliminando de las rentas exentas asociadas a las viviendas VIS y VIP las relacionadas con la utilidad en la enajenación de predios para el desarrollo de proyectos de renovación urbana y los rendimientos de títulos de ahorro a largo plazo para la financiación de vivienda. |

| Rentas provenientes del aprovechamiento de nuevas plantaciones forestales, incluidas la guadua, el caucho y el marañón.Rentas provenientes de inversiones en nuevos aserríos y plantas de procesamiento vinculadas al aprovechamiento de nuevas plantaciones forestales.Rentas provenientes de la posesión de árboles en producción de frutos debidamente registrados ante la entidad competente. Nota: Para quienes hayan acreditado los requisitos establecidos antes de la expedición de la Ley 2277 de 2022. | Numeral 5 del artículo 235-2 del ET y artículo 96 de la Ley 2277 de 2022. |

| Rentas provenientes de la prestación de transporte fluvial con embarcaciones y planchones de bajo calado para quienes hayan acreditado los requisitos establecidos antes de la expedición de la Ley 2277 de 2022. | Numeral 6 del artículo 235-2 del ET y artículo 96 de la Ley 2277 de 2022. |

| Rentas tratadas en el artículo 4 del Decreto 841 de 1998 y el artículo 135 de la Ley 100 de 1993, relacionadas con los recursos de fondos de pensiones del régimen de ahorro individual con solidaridad, fondos de reparto del régimen de prima media con prestación definida, fondos para el pago de los bonos y cuotas partes de bonos pensionales, fondo de solidaridad pensional, fondos de pensiones de que trata el Decreto 2513 de 1987 y las reservas matemáticas de los seguros de pensiones de jubilación o vejez, invalidez y sobrevivientes, así como sus rendimientos. | Numeral 7 del artículo 235-2 del ET. |

| Incentivo tributario a las creaciones literarias de la economía naranja, contenidas en el artículo 28 de la Ley 98 de 1993. | Numeral 8 del artículo 235-2 del ET. |

| Rendimientos generados por la reserva de estabilización que constituyen las entidades administradoras de fondos de pensiones y cesantías, de acuerdo con el artículo 101 de la Ley 100 de 1993. | Numeral 9 del artículo 235-2 del ET. |

| Rentas exentas por la aplicación de algún convenio para evitar la doble tributación suscrito con Colombia. | Actualmente, Colombia ha suscrito 13 convenios para evitar la doble tributación, los cuales se encuentran activos. Además, existen 5 convenios en curso pendientes de formalizarse. |

| Rentas exentas por aplicación del convenio de la CAN. | Decisión 578 de 2004. |

| Renta exenta por intereses, comisiones y pagos relacionados con la deuda pública externa. | Artículo 218 del ET. |

| Renta exenta del beneficio neto para las entidades sin ánimo de lucro. Tendrá el carácter de exenta cuando se destine, directa o indirectamente, en el año siguiente a aquel en el cual se obtuvo, a programas que desarrollen el objeto social y la actividad meritoria de la entidad. | Artículo 358 del ET. |

| Renta exenta de la industria cinematográfica. Larenta obtenida por productores, distribuidores yexhibidores de la cinematografía y que se capitalice o reserve para desarrollar nuevas producciones o inversiones en el sector cinematográfico. | Artículos 46 de la Ley 397 de 1997. |

| Renta exenta de fondos provenientes de auxilios o donaciones de entidades o gobiernos extranjeros, convenidos con el gobierno colombiano y destinados a programas de utilidad común y registrados por la Agencia Presidencial de la Cooperación Internacional. | Artículo 96 de la Ley 788 de 2002. |

| Dividendos o participaciones distribuidos por entidades no residentes en Colombia a una compañía holding colombiana ―CHC―. | Artículo 895 del ET. |

| Rentas derivadas de la venta o transmisión de la participación de una CHC en entidades no residentes en Colombia. | Artículo 896 del ET. |

Es importante recordar que, aunque el artículo 96 de la Ley 2277 de 2022 derogó varias de las rentas exentas consagradas en los artículos 207-2 y 235-2 del ET, también precisó que los contribuyentes que hubieren acreditado las condiciones para acceder a las tarifas diferenciales y demás beneficios tributarios derogados o limitados mediante la Ley 2277 de 2022 podrán disfrutar del respectivo tratamiento durante la totalidad del término otorgado en la legislación bajo la cual se consolidaron las respectivas situaciones jurídicas.

Por tanto, quienes hasta el 2022 lograron acceder a alguna de las rentas exentas derogadas, podrán disfrutar de la renta exenta en cuestión hasta el término otorgado por la legislación inicial que concedió el beneficio.

Si deseas conocer más detalles sobre las rentas exentas derogadas a partir de 2023 en adelante aplicables a la declaración de renta de personas jurídicas y los convenios para evitar la doble imposición vigentes, descarga nuestra Guía Tributaria 2024.

5. Descuentos tributarios

Dentro de las declaraciones de renta correspondientes a los años gravables 2023 y siguientes, las personas jurídicas podrán aplicar los siguientes descuentos tributarios, acorde con los requisitos consagrados en la ley:

| Concepto | Artículo |

| Donaciones efectuadas a la corporación general Gustavo Matamoros D´Costa, a fundaciones y organizaciones dedicadas a la defensa, protección y promoción de los derechos humanos y el acceso a la justicia. También a aquellas realizadas a organismos de deportes aficionados y otros organismos deportivos y recreativos o culturales. | Artículo 126-2 del ET. |

| Donaciones para el apadrinamiento de parques naturales y la conservación de bosques naturales. | Artículo 126-5 del ET. |

| Incentivo tributario a las creaciones literarias de la economía naranja, contenidas en el artículo 28 de la Ley 98 de 1993. | Numeral 8 del artículo 235-2 del ET. |

| Inversión en acciones de sociedades agropecuarias. | Artículo 249 del ET. |

| Impuestos pagados en el exterior | Artículo 254 del ET. |

| Inversiones realizadas en control, conservación y mejoramiento del medioambiente, así como las inversiones en proyectos de desarrollo de productos o atractivos turísticos que contribuyan a la preservación y restauración de la diversidad biológica, los recursos naturales renovables y del medioambiente. | Artículo 255 del ET. |

| Inversiones realizadas en investigación, desarrollo tecnológico o innovación.Donaciones realizadas a programas creados por las instituciones de educación superior o del Icetex, dirigidas a programas de becas o créditos condonables aprobados por el Ministerio de Educación Nacional y cuyos beneficiarios sean estudiantes de los estratos 1, 2 y 3.Donaciones recibidas por el fondo nacional de financiamiento para la ciencia, la tecnología y la innovación, Fondo Francisco José de Caldas, y que se destinen al financiamiento de programas relacionados con estos campos.La remuneración de la vinculación de personal con título de doctorado en las empresas contribuyentes de renta, cuya vinculación esté relacionada con el desarrollo de actividades de investigación, desarrollo y tecnología.Donaciones recibidas por intermedio del Icetex para programas de becas que financien la formación y educación de quienes ingresen a la fuerza pública y sean de los estratos 1, 2 y 3.Donaciones a Innpulsa. | Artículo 256 del ET. |

| Donaciones a entidades del régimen tributario especial o las entidades no contribuyentes de renta de los artículos 22 y 23 del ET.Donaciones efectuadas a la Red Nacional de Bibliotecas Públicas.Donaciones para el financiamiento y sostenimiento de las instituciones de educación superior públicas a través de cajeros automáticos, páginas web y plataformas digitales de las entidades financieras. | Artículo 257 del ET. |

| Becas de estudio y manutención de deportistas por intermedio de Coldeportes. | Artículo 257-1 del ET. |

| IVA en la importación, formación, construcción o adquisición de activos fijos reales productivos. Nota: A través de la Sentencia 26344 de septiembre 28 de 2023 el Consejo de Estado declaró la nulidad del Concepto 1130 de 2021 y del Oficio 901122 de 2022, argumentando una violación a lo contemplado en el artículo 258-1 del ET. Esto debido a que el artículo, al no establecer una prohibición sobre la posibilidad de fraccionar el descuento tributario, permite concluir que el beneficio se puede dividir o fraccionar en varios períodos gravables y así mismo utilizar el excedente en otros períodos, considerando que hay contribuyentes que realizan inversiones altas en el largo plazo, por lo que desde sus inicios no generan la renta líquida suficiente para aprovechar el beneficio en parte o en su totalidad. | Artículo 258-1 del ET. |

| Descuento tributario para empresas de servicios públicos domiciliarios que presten los servicios de acueducto y alcantarillado. | Artículo 104 de la Ley 788 de 2002. |

6. Límite a los beneficios y estímulos tributarios

El nuevo artículo 259-1 del ET, adicionado por el artículo 14 de la Ley 2277 de 2022, establece que, para las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país contribuyentes del impuesto sobre la renta y complementario, el valor de los ingresos no constitutivos de renta ni ganancia ocasional, deducciones especiales, rentas exentas y descuentos tributarios previstos en el artículo en mención no podrá exceder el 3 % anual de su renta líquida ordinaria antes de detraer las deducciones especiales contempladas en este artículo.

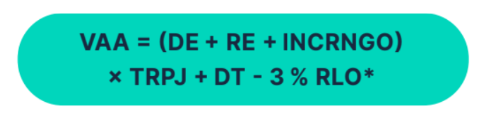

Para la aplicación de este límite, al momento de calcular el impuesto a pagar se debe adicionar al impuesto a cargo del respectivo año gravable, siempre que sea un valor positivo, el monto resultante de la siguiente fórmula:

Donde:

- VAA corresponde al valor a adicionar.

- DE corresponde a las deducciones especiales sujetas al límite previsto.

- RE corresponde a las rentas exentas sujetas al límite previsto.

- INCRNGO corresponde a los ingresos no constitucionales de renta ni ganancia ocasional sujetos al límite previsto.

- TRPJ corresponde a la tarifa del impuesto sobre la renta aplicable.

- DT corresponde a los descuentos tributarios sujetos al límite previsto.

- RLO* corresponde a la renta líquida ordinaria anual del contribuyente calculada antes de detraer las deducciones especiales sujetas al límite.

Descubre más detalles sobre el nuevo límite a los beneficios y estímulos tributarios en nuestra Guía Tributaria 2024. ¡Descárgala!

Adicionalmente, conoce las novedades que serán aplicables en la declaración de renta personas jurídicas, en nuestro análisis: Cambios en la declaración de renta de personas jurídicas a partir del año gravable 2023.

¿Cuál es el formulario para la declaración de renta personas jurídicas?

Para efectos de la presentación de la declaración de renta, las personas jurídicas deberán emplear el formulario 110 prescrito por la Dian mediante la Resolución 000022 de 2023:

Vencimiento declaración de renta personas jurídicas 2023

- Personas jurídicas grandes contribuyentes: el pago de la primera cuota del impuesto de renta debió realizarse entre el 9 y el 22 de febrero de 2024.

La presentación de la declaración y pago de la segunda cuota del impuesto de renta tendrá lugar entre el 9 y el 22 de abril de 2024, de acuerdo con el último dígito del NIT registrado en el RUT.

El pago de la tercera cuota deberá realizarse entre el 13 y el 26 de junio de 2024.

- Demás personas jurídicas: la presentación de la declaración y pago de la primera cuota del impuesto de renta deberá realizarse a más tardar entre el 10 y el 24 de mayo de 2024.

El pago de la segunda cuota tendrá lugar entre el 10 y el 23 de junio de 2024.

Consulta nuestro Calendario Tributario 2024 donde podrás conocer en detalle las fechas en las que deberás cumplir con esta obligación.

Para profundizar en detalles importantes sobre la declaración de renta de personas jurídicas, te invitamos a ver nuestra charla: Cinco casos de renta de personas jurídicas 2023, en donde nuestro experto Leonardo Varón aborda casos específicos aplicables a las personas jurídicas:

Felicitaciones excelente material, muy clara y practica la información. Dios los bendiga por tan importante beneficio para la comunidad en general