Índice

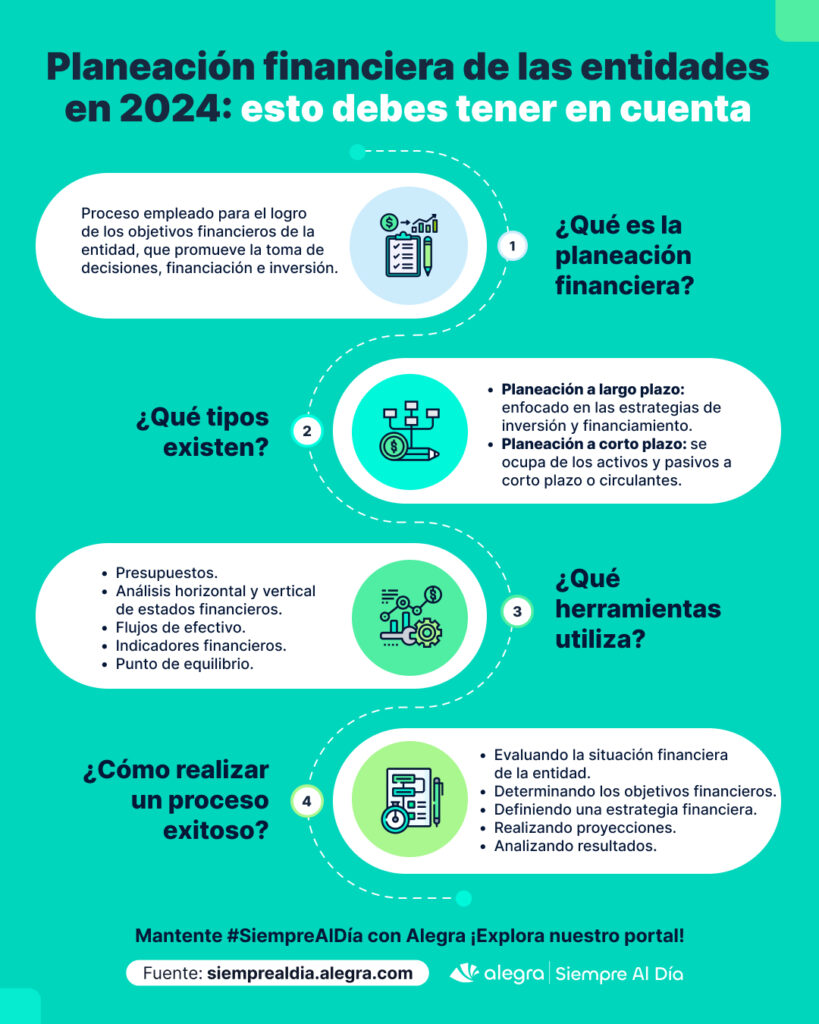

ToggleLa planeación financiera es un proceso que involucra una serie de herramientas financieras en una entidad con el propósito de establecer pronósticos y metas financieras, teniendo en cuenta los recursos que se tienen y los que se requieren para alcanzar los objetivos.

Teniendo en cuenta que la planeación financiera es la base del análisis financiero en las entidades, es importante conocer cuáles son los tipos de planeación que existen, cómo realizarla, qué herramientas se utilizan, y demás aspectos que verás en este editorial.

Importancia de la planeación financiera en una entidad

La planeación financiera se constituye como una herramienta fundamental dentro de las actividades financieras de la entidad. Este proceso permite evaluar:

- La liquidez de la entidad.

- Corregir errores en la gestión y mejorarla.

- Enmendar posibles desviaciones.

- Recuperar y proyectar las finanzas.

- Realizar pronósticos.

- Detectar áreas que no cuentan con una adecuada operatividad.

- Mejorar la toma de decisiones de inversión, de financiamiento y de operación, entre otros aspectos.

Tipos de planeación financiera

Dentro de los tipos de planeación financiera se identifican dos: planeación financiera a largo plazo y a corto plazo. Veamos de qué trata cada una de ellas.

Planeación financiera a corto plazo

La planeación financiera a corto plazo consiste en la evaluación de la situación financiera esperada en un plazo máximo de un año, y se ocupa de los activos y pasivos a corto plazo o circulantes de una entidad.

Este tipo de planeación requiere especificar las acciones financieras concretas y el impacto esperado de esas acciones sobre las actividades de operación y sus consecuencias en el efectivo.

Entre las actividades relacionadas a la planeación financiera a corto plazo, se encuentran:

- Presupuesto operativo: involucra la estimación y asignación de recursos financieros para actividades operativas específicas, como ventas, producción, gastos operativos, y otros ingresos y egresos relacionados con las operaciones diarias de la entidad. Un presupuesto operativo permite a la empresa establecer metas y evaluar el rendimiento real frente a esas metas.

- Gestión del flujo de efectivo: se centra en asegurar que la empresa tenga suficiente efectivo disponible para cubrir sus obligaciones financieras a corto plazo. Esto implica supervisar de cerca las entradas y salidas de efectivo, gestionar los tiempos de cobro y pago, y anticipar posibles desafíos de liquidez. Un flujo de efectivo adecuado es esencial para mantener las operaciones y evitar problemas financieros.

- Gestión de inventarios: mantener un equilibrio óptimo en los niveles de inventario ayuda a evitar costos de almacenamiento innecesarios y a garantizar que la empresa pueda satisfacer la demanda del mercado sin agotar sus recursos financieros.

Planeación financiera a largo plazo

La planeación financiera a largo plazo se enfoca en las estrategias de inversión y financiamiento de una entidad. Dicha planeación puede tener una duración de 1 a 5 años. Estas son las actividades que involucra este proceso:

- Análisis de inversiones a largo plazo: esta actividad implica evaluar y seleccionar proyectos de inversión que generarán retornos a lo largo de varios años.

- Planificación de los recursos humanos a largo plazo: consiste en anticipar y abordar las necesidades de talento a medida que la entidad evoluciona.

- Desarrollo de tecnologías y sistemas: la tecnología desempeña un papel fundamental en la competitividad y sostenibilidad a largo plazo de las entidades.

5 herramientas esenciales en la planeación financiera

Una vez identificada la importancia de la planeación financiera y los tipos que existen, presentamos a continuación las herramientas esenciales para un proceso de planeación exitoso.

Elaboración de presupuestos

La elaboración del presupuesto se convierte en una herramienta primordial en la planeación financiera, ya que permite analizar el futuro y presente de un proceso productivo y financiero de una entidad; mediante él se realiza la formulación anticipada de los ingresos, costos y gastos, y de la producción general de la empresa con miras a garantizar las utilidades.

En nuestro editorial 5 pasos para la elaboración de un presupuesto eficiente te contamos las etapas y las actividades que se desarrollan en el proceso presupuestal de una entidad.

Análisis horizontal y vertical de estados financieros

Los estados financieros son el insumo principal de la planeación financiera, ya que proporcionan detalles sobre los activos, pasivos, ingresos, gastos y flujos de efectivo, lo que permite una comprensión detallada de la situación financiera actual.

A través del análisis horizontal y vertical de los estados financieros se pueden observar las variaciones en la situación financiera y los resultados que ha sufrido la entidad de un período a otro.

En el análisis horizontal, por ejemplo, se comparan los datos de los estados financieros de un período a otro con el fin de identificar tendencias y los cambios en cifras específicas, como ingresos, gastos, activos, pasivos y patrimonio neto.

Veamos un ejemplo de un análisis horizontal a las cifras financieras de una entidad:

| Concepto | Año 1 | Año 2 | Variación | Formula |

| Ingresos | $4.000.000 | $5.000.000 | $1.000.000 | ($5.000.000 – $4.000.000) |

| Costo de ventas | $800.000 | $1.500.000 | $700.000 | ($1.500.000 – $800.000) |

| Utilidad bruta | $3.200.000 | $3.500.000 | $300.000 | ($3.500.000 – $3.200.000) |

| Gastos operativos | $1.500.000 | $1.000.000 | ($500.000) | ($1.000.000 – $1.500.000) |

| Utilidad neta | $1.700.000 | $2.500.000 | $800.000 | ($2.500.000 – $1.700.000) |

En esta tabla, se comparan las cifras clave de un estado de resultados entre dos años consecutivos, mostrando la variación absoluta en cada línea.

Por otra parte, el análisis vertical compara cada línea de los estados financieros, centrándose en la proporción de cada componente con respecto al total de un período contable específico. Veamos un ejemplo:

| Concepto | Cifras financieras | Variación | Formula |

| Ingresos | $4.000.000 | 100 % | ($4.000.000 / $4.000.000) |

| Costo de ventas | $800.000 | 20 % | ($800.000 / $4.000.000) |

| Utilidad bruta | $3.200.000 | 80 % | ($3.200.000 / $4.000.000) |

| Gastos operativos | $1.500.000 | 38 % | ($1.500.000 / $4.000.000) |

| Utilidad neta | $1.700.000 | 43 % | ($1.700.000 / $4.000.000) |

En esta tabla, se muestra el porcentaje de cada concepto con respecto al total de ingresos en un estado de resultados para dos años diferentes. Esto facilita la identificación de cambios proporcionales en cada línea con respecto al total.

Flujos de efectivo

El Estado de flujos de efectivo proporciona la información sobre los cambios en el efectivo y equivalentes al efectivo de una entidad durante el período sobre el que se informa, mostrando por separado los cambios que procedan de actividades de operación, actividades de inversión y actividades de financiación.

Esta herramienta de la planeación financiera es crucial para evaluar cómo las operaciones de la empresa afectan su posición de efectivo, anticipar y gestionar las necesidades de liquidez, evaluar la capacidad de la empresa para cumplir con sus obligaciones de corto plazo, entre otros aspectos.

Para más detalles, consulta nuestro editorial ¿Qué partidas se incluyen y excluyen al elaborar el Estado de flujos de efectivo en una entidad?.

Análisis de indicadores financieros

Los indicadores financieros son herramientas clave en la planeación financiera de una entidad, ya que ofrecen medidas cuantitativas que permiten evaluar la salud financiera, el rendimiento y la eficiencia operativa de una entidad.

Entre los indicadores financieros en el proceso de planificación financiera se destacan los indicadores de rentabilidad, crecimiento en ventas, liquidez y solvencia financiera, eficiencia y actividad, entre otros. Estos son los editoriales recomendados para que realices un cálculo de los indicadores exitoso:

- En nuestro editorial Indicadores de rentabilidad y crecimiento en ventas: análisis, fórmulas y recomendaciones se expone cómo sacar provecho a los estados financieros y la información de facturación, y cómo utilizar los indicadores de rentabilidad y de crecimiento en ventas para un análisis financiero más completo.

- En el editorial Indicadores de liquidez y solvencia: fórmulas, análisis y recomendaciones encuentras los principales indicadores utilizados en una entidad para analizar el nivel de liquidez y solvencia.

- Por último, en el editorial Indicadores de actividad y eficiencia: medición de la gestión operativa e Indicadores de endeudamiento y autonomía financiera: cálculo e interpretación descubre cómo calcular estos indicadores y la interpretación de los resultados.

Evaluación del punto de equilibrio

La evaluación del punto de equilibrio permite identificar el momento en que los ingresos de una empresa cubren sus gastos y costos fijos y variables, es decir que, marca el umbral a partir del cual una entidad comienza a generar utilidades.

Mediante esta fórmula se calcula el punto de equilibrio en una entidad:

Punto de equilibrio = costos fijos / (precio de venta – costos variables)

Tip Alegra: los costos variables en una entidad son aquellos que varían según el nivel de producción o volumen de ventas. Por otra parte, los costos fijos, no varían por estos conceptos, sino que se mantienen constantes ante las diferentes fluctuaciones adversas que se presenten.

¿Cómo realizar una planeación financiera en 2024?

Aunque es esencial tener en cuenta que en cualquier entidad pueden surgir gastos imprevistos que impactan las finanzas, es crucial estar preparado para afrontar situaciones inesperadas.

Para ello, la planeación financiera juega un papel fundamental. Estos son los pasos recomendados por el equipo de Siempre al Día para realizar una planeación financiera eficiente en 2024:

- Evaluar la situación financiera: revisa y analiza detalladamente los estados financieros actuales de la entidad, incluyendo el Estado de flujos de efectivo.

- Determinar los objetivos financieros de la entidad: estos objetivos pueden incluir aumentar los ingresos, reducir costos, mejorar márgenes de beneficio, fortalecer la posición de efectivo, o cualquier otro objetivo específico que sea relevante para la entidad.

- Definir una estrategia financiera: esto puede implicar ajustes en las políticas de precios, estrategias de marketing, reducción de costos, gestión de inventarios, entre otras iniciativas.

- Realizar proyecciones: estas proyecciones deben incluir estados financieros proyectados, flujos de efectivo y cualquier otro indicador relevante. Las proyecciones ayudarán a anticipar posibles escenarios y a identificar áreas que requieran especial atención.

- Analizar los resultados: realiza revisiones periódicas para comparar el desempeño real con las proyecciones y ajusta la estrategia según sea necesario. Estar preparado para hacer adaptaciones en tiempo real ayudará a la entidad a mantenerse ágil y responder a cambios en el entorno económico.

Errores comunes en la planeación financiera en una entidad

Algunos errores comunes que se pueden identificar en el proceso de planeación financiera son los siguientes:

- Proyecciones de ingresos muy elevadas que no son acordes con los costos y gastos.

- Falta de presupuestos de capital para la adquisición de propiedad, planta y equipo teniendo en cuenta la obsolescencia de los activos iniciales.

- Distribución de utilidades sin tener en cuenta el flujo de efectivo de la entidad (decisión basada sólo en la utilidad neta).

- Estimación de costos deficientes.

Te invitamos a seguir leyendo los editoriales del portal #SiemprealDía para que te mantengas informado y preparado para enfrentar los desafíos empresariales.