Declaración de IVA: efectos de no cumplir los topes para operar como no responsable

Si la Dian identifica que una persona natural ha excedido los límites para actuar como no responsable de IVA, es crucial conocer los pasos a seguir. Te explicamos las claves para actuar correctamente en la presentación de la declaración de IVA y evitar sorpresas.

3 min de lectura

Índice

ToggleEn relación con la declaración de IVA, es relevante conocer las condiciones para que una persona natural pueda actuar como no responsable de este impuesto en Colombia se encuentran establecidas en el parágrafo 3 del artículo 437 del Estatuto Tributario —ET—, así:

- En el año anterior o en el año en curso no se obtengan ingresos brutos totales provenientes de la actividad gravada con IVA (sin considerar ingresos por operaciones excluidas), iguales o superiores a 3.500 UVT ($164.728.000 para 2024 o $174.297.000 para 2025).

- Que en el año en curso no tengan más de un establecimiento de comercio, oficina, sede, local o negocio donde ejerzan su actividad.

- Que en el establecimiento de comercio, oficina, sede, local o negocio no se desarrollen actividades bajo franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles.

- Que no sean usuarios aduaneros.

- Que no hayan celebrado en el año anterior o en el año en curso contratos gravados por valor individual igual o superior a 3.500 UVT ($164.728.000 para 2024 o $174.297.000 para 2025).

- Que el monto de sus consignaciones, depósitos o inversiones financieras en el año anterior o en el año en curso, provenientes de actividades gravadas no superen las 3.500 UVT ($164.728.000 para 2024 o $174.297.000 para 2025).

Reclasificación a responsable de IVA por parte de la Dian

Como puede observarse varias de las condiciones establecidas en el parágrafo 3 del artículo 437 del ET, refieren a que la situación puede darse en el año anterior o en el año en curso en el que la persona esté operando. De esta manera, sí, por ejemplo, una persona natural para el cierre del 2024 cumple las condiciones para operar como no responsable de IVA; pero a mediados del 2025, superó, por ejemplo, los topes de ingresos provenientes de las actividades gravadas; pero aun así la persona siguió operando como tal y la Dian lo detecta; la entidad podrá oficiosamente reclasificarla como responsable de IVA.

La persona natural, al recibir la notificación de la reclasificación a responsable de IVA, ingresará al nuevo régimen a partir del bimestre siguiente y, en este orden de ideas, deberá presentar la declaración de IVA a partir de dicho momento por el resto de fracción de año (ver artículos 508-1 y 508-2 del ET). En el subsiguiente año podrá evaluar los topes para hacer el cambio a periodicidad cuatrimestral.

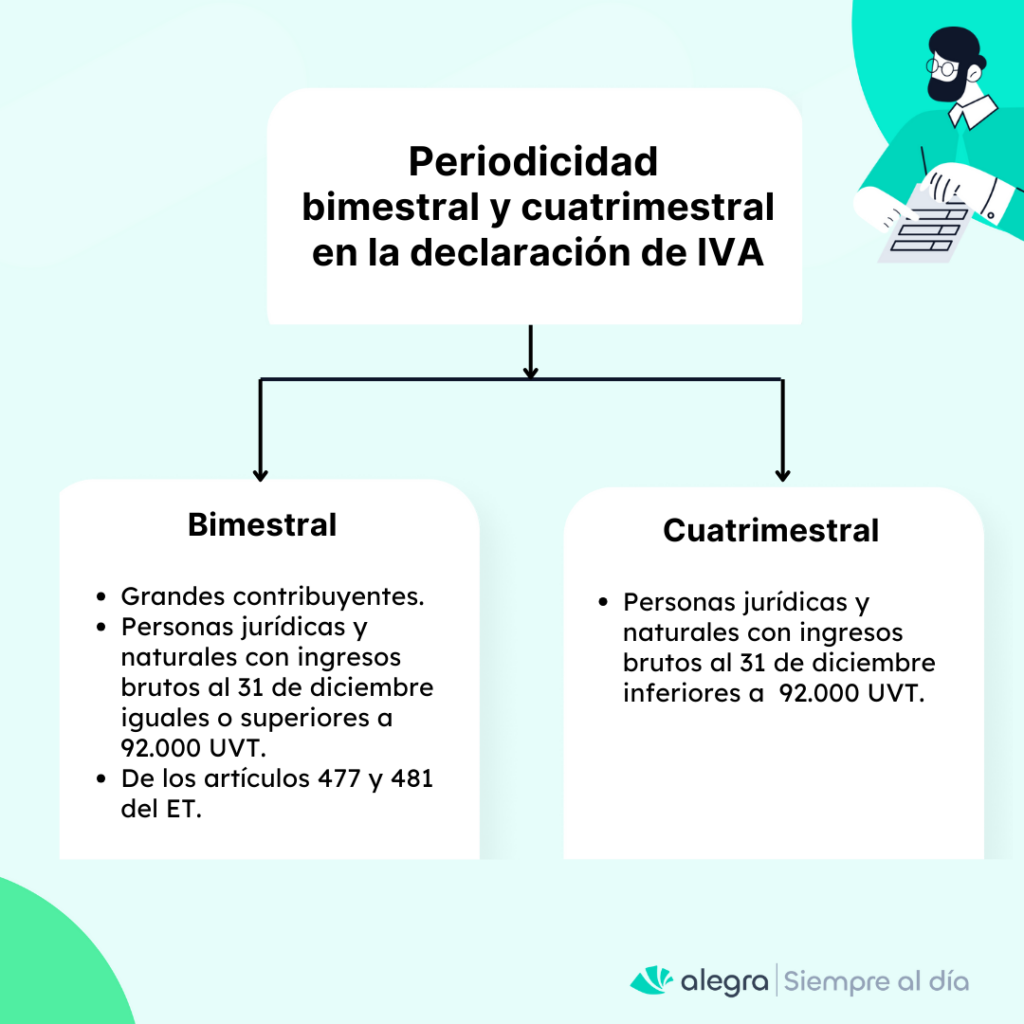

Declaración de IVA bimestral y cuatrimestral, ¿cuándo procede?

De acuerdo con el artículo 600 del ET, la presentación de la declaración de IVA de forma bimestral o cuatrimestral depende del nivel de ingresos brutos (gravados y exentos) del responsable obtenidos al cierre del año anterior al gravable (para la declaración en 2025, el año anterior sería el 2024) así:

Tip Alegra: los contribuyentes del régimen simple de tributación presentan la declaración de IVA de forma anual, realizando los respectivos anticipos bimestrales.

Cultiva tu experticia contable con las últimas actualizaciones y tendencias fiscales. Al suscribirte a nuestro portal, obtendrás acceso a contenidos especializados que enriquecerán tu práctica profesional.

¡No te quedes atrás en el cambiante mundo de los impuestos! Lleva tus habilidades profesionales a nuevas alturas.

Equipo Siempre al Díа