Índice

TogglePara la elaboración de estados financieros en las Pequeñas y Medianas Empresas —Pymes—, conforme a las Normas Internacionales de Información Financiera —NIIF—, es importante que todo profesional contable conozca los elementos esenciales para su presentación.

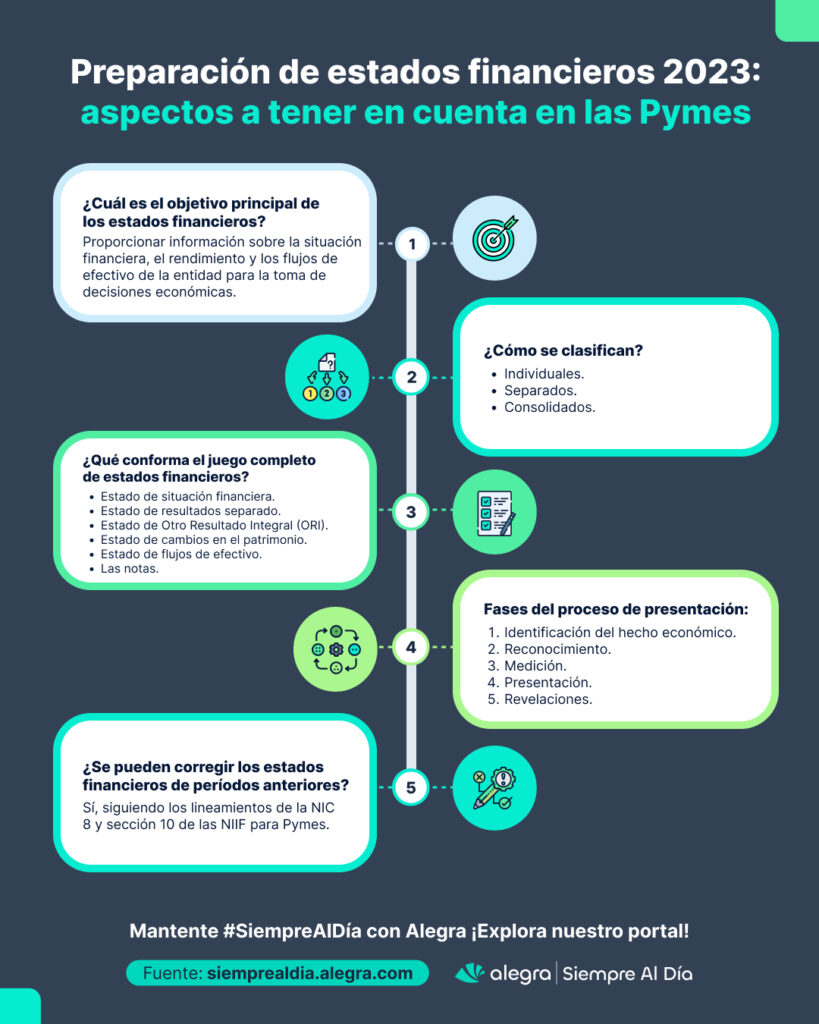

Este editorial destaca los aspectos clave de la preparación de estados financieros, abordando temas como la clasificación, la información específica a incluir en cada uno de ellos, las diferentes fases del proceso, y otras generalidades relevantes para las Pymes.

Sigue leyendo para conocer todos los detalles.

Importancia de la preparación de estados financieros bajo las NIIF

Conforme con el marco técnico normativo de las Pymes, el objetivo de los estados financieros en las pequeñas y medianas empresas es proporcionar información sobre la situación financiera, el rendimiento y los flujos de efectivo de la entidad que sea útil para la toma de decisiones económicas de una amplia gama de usuarios.

El marco técnico normativo de información financieras en las Pymes, se encuentra estipulado en el DUR 2420 de 2015, el cual ha sido modificado por los decretos 2496 de 2015; 2101, 2131 y 2132 de 2016; 2170 de 2017, 2483 de 2018, 2270 de 2019, 1432 de 2020, 938 y 1670 de 2021, y el 1611 de 2022.

Consulta nuestro análisis sobre NIIF para Pymes: estructura, proceso contable, políticas y novedades para conocer más aspectos sobre las NIIF para Pymes.

Clasificación de los estados financieros

Las entidades en Colombia deberán preparar al cierre contable un juego completo de estados financieros. Sin embargo, es importante considerar que las entidades controladoras en Colombia tienen la obligación de presentar estados financieros consolidados y estados financieros separados, mientras que las subsidiarias presentan estados financieros individuales.

La clasificación de los estados financieros según las NIIF para Pymes, es la siguiente:

Estados financieros individuales

Son los estados financieros presentados por una entidad que no tiene inversiones en asociadas, inversiones en negocios conjuntos, ni inversiones en subsidiarias.

Estados financieros separados

Los estados financieros consolidados y separados requieren un capítulo especial en las NIIF para Pymes, específicamente en la sección 9 Estados Financieros Consolidados y Separados.

Los estados financieros separados son los presentados por una entidad que posee inversiones en asociadas, inversiones en negocios conjuntos e inversiones en subsidiarias en la que ésta puede optar por contabilizar sus inversiones al costo o utilizando el método de participación patrimonial.

Tip Alegra: Los estados financieros de una entidad que no tenga una subsidiaria, no se consideran estados financieros separados. En este caso, si la empresa no es la controladora pero tiene inversiones en asociadas o participa en un negocio conjunto, deberá presentar sus estados financieros siguiendo las pautas de la sección 14 Inversiones en asociadas o la sección 15 Inversiones en negocio conjuntos, según corresponda.

Estados financieros consolidados

Acorde con lo definido en la sección 27 de las NIIF para Pymes, los estados financieros consolidados son los que presenta la controladora junto con los de su subsidiaria como si fueran una sola entidad. Por lo tanto, se deben sumar los activos, pasivos, patrimonio, ingresos, gastos y flujo de efectivo de la controladora y sus subsidiarias.

Tip Alegra: Los estados financieros combinados son un único conjunto de estados financieros de dos o más entidades controladas por un único inversor (sección 9.28 de las NIIF para Pymes). Dichos estados no son lo mismo que los estados financieros consolidados.

Para conocer más detalles sobre los estados financieros consolidados, consulta nuestro análisis Consolidación de estados financieros: generalidades y obligados a realizarlo al cierre del período 2023.

Presentación de estados financieros bajo la base contable de acumulación

La sección 2.36 de las NIIF para Pymes, establece que las entidades elaborarán sus estados financieros, excepto en lo relacionado con la información sobre flujos de efectivo, utilizando la base contable de acumulación (o devengo).

De acuerdo con la base contable de acumulación (o devengo), las partidas se reconocerán como activos, pasivos, patrimonio, ingresos o gastos cuando satisfagan las definiciones y los criterios de reconocimiento para esas partidas.

Cuando una entidad incumpla la hipótesis de negocio en marcha, deberá preparar los estados financieros bajo la base contable del valor neto de liquidación. Consulta nuestro análisis Preparación de estados financieros 2023 sobre la base contable del valor neto de liquidación, para conocer más detalles sobre este tema.

Juego completo de estados financieros en las Pymes

El párrafo 3.10 de las NIIF para Pymes, establece que las entidades deben presentar un juego completo de estados financieros (comparando el período actual con el anterior). Al respecto, las Pymes tienen diferentes opciones:

Opción 1. Presentar 5 estados financieros:

- Un estado de situación financiera.

- Un estado de resultados separado.

- Un estado de Otro Resultado Integral (ORI).

- Un estado de cambios en el patrimonio.

- Un estado de flujos de efectivo.

Tip Alegra: La opción 1 suele emplearse cuando el ORI tiene cifras representativas o con fines de facilitar el proceso de consolidación de estados financieros.

Opción 2. Presentar 4 estados financieros:

- Un estado de situación financiera.

- Un estado de resultados integral.

- Un estado de cambios en el patrimonio.

- Un estado de flujos de efectivo.

Tip Alegra: La opción 2 suele emplearse por las Pymes, ya que simplifica la forma de presentar los resultados. Aquí la entidad presentará un único estado de resultados integral, en vez de dos estados separados.

Opción 3. Presentar 3 estados financieros:

- Un estado de situación financiera.

- Un estado de resultados y ganancias retenidas.

- Un estado de flujos de efectivo.

Tip Alegra: La opción 3 suele emplearse por aquellas entidades en la que los cambios en el patrimonio durante los períodos para los que se presentan los estados financieros surgen de ganancias o pérdidas, pago de dividendos, correcciones de errores de períodos anteriores, y cambios de políticas contables.

Para las 3 opciones, se deberá presentar adicionalmente, las notas que comprenden un resumen de las políticas contables significativas y otra información explicativa.

Dado que el párrafo 3.14 de las NIIF para Pymes requiere importes comparativos con respecto al período anterior para todos los importes presentados en los estados financieros, un conjunto completo de estados financieros significa que la entidad presentará, como mínimo, dos de cada uno de los estados financieros requeridos y de las notas relacionadas.

Información a presentar en cada uno de los estados financieros

A continuación se detalla la información a presentar en el juego completo de estados financieros según las NIIF para Pymes:

Estado de situación financiera

Acorde a la sección 4.2 de las NIIF para Pymes, el Estado de situación financiera comprende:

- Efectivo y equivalentes al efectivo.

- Deudores comerciales y otras cuentas por cobrar.

- Activos financieros (excluyendo los importes mostrados en a, b, j y k y).

- Inventarios.

- Propiedades, planta y equipo.

- Propiedades de inversión registradas al valor razonable con cambios en resultados.

- Activos intangibles.

- Activos biológicos registrados al costo menos la depreciación acumulada y el deterioro del valor.

- Activos biológicos registrados al valor razonable con cambios en resultados.

- Inversiones en asociadas.

- Inversiones en entidades controladas de forma conjunta.

- Acreedores comerciales y otras cuentas por pagar.

- Pasivos financieros (excluyendo los importes mostrados en l y p).

- Pasivos y activos por impuestos corrientes.

- Pasivos por impuestos diferidos y activos por impuestos diferidos (éstos siempre se clasificarán como no corrientes).

- Provisiones.

- Participaciones no controladoras, presentadas dentro del patrimonio de forma separada al patrimonio atribuible a los propietarios de la controladora.

- Patrimonio atribuible a los propietarios de la controladora.

Tip Alegra: Los activos y pasivos corrientes y no corrientes, se presentan como categorías separadas en su Estado de situación financiera, excepto cuando la presentación basada en el grado de liquidez proporcione una información fiable que sea más relevante (ver párrafo 4.4 de las NIIF para Pymes).

Estado de resultados integral

La sección 5 de las NIIF para Pymes establece la información que debe presentarse en ese estado y cómo presentarla.

Dicha sección contempla que, como mínimo, una entidad incluirá, en el Estado del resultado integral, partidas que presenten los siguientes importes del período:

- Los ingresos de actividades ordinarias.

- Los costos financieros.

- La participación en el resultado de las inversiones en asociadas (véase la sección 14 Inversiones en Asociadas) y entidades controladas de forma conjunta (véase la sección 15 Inversiones en Negocios Conjuntos) contabilizadas utilizando el método de la participación.

- El gasto por impuestos excluyendo los impuestos asignados a los apartados e, g y h.

- Un único importe que comprenda el total de:

- El resultado después de impuestos de las operaciones discontinuadas; y

- La ganancia o pérdida después de impuestos reconocida en la medición al valor razonable menos costos de venta, o en la disposición de los activos netos que constituyan la operación discontinuada.

- El resultado (si una entidad no tiene partidas de otro resultado integral, no es necesario presentar esta línea).

- Cada partida de otro resultado integral (véase el párrafo 5.4 de las NIIF para Pymes) clasificadas por naturaleza (excluyendo los importes a los que se hace referencia en el apartado h).

- La participación en el otro resultado integral de asociadas y entidades controladas de forma conjunta contabilizadas por el método de la participación.

- El resultado integral total (si una entidad no tiene partidas de otro resultado integral, puede usar otro término para esta línea tal como resultado).

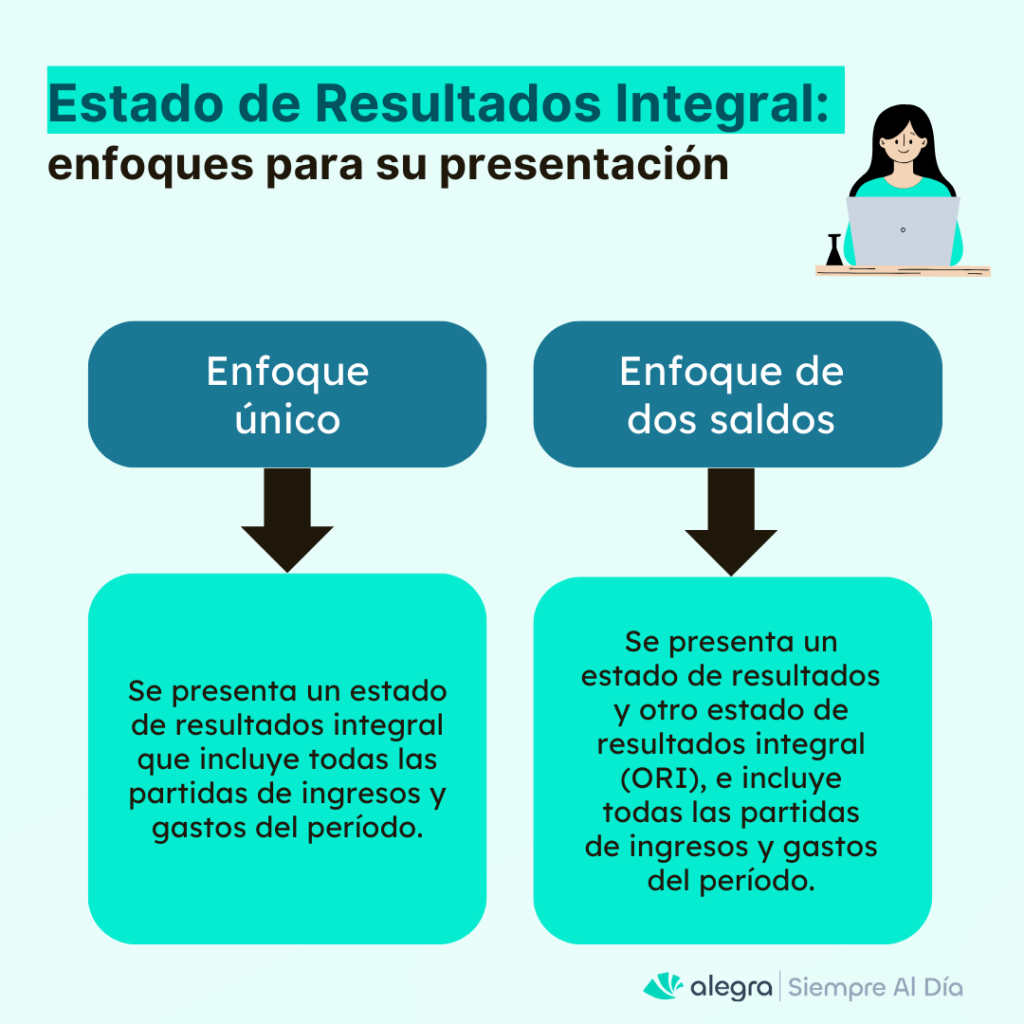

El Estado de resultados integral tiene 2 enfoques de presentación:

Estado de cambios en el patrimonio

La sección 6.3 de las NIIF para Pymes, estipula que el Estado de cambios en el patrimonio contempla lo siguiente:

- El resultado integral total del periodo, mostrando de forma separada los importes totales atribuibles a los propietarios de la controladora y a las participaciones no controladoras.

- Los efectos retroactivos de los cambios en las políticas contables, estimaciones y errores, definidos en la sección 10 de las NIIF para Pymes.

- Una conciliación entre los importes iniciales y finales del período procedentes de: el resultado del período, las partidas del ORI (Otro resultado integral) y los importes de las inversiones por los propietarios y de los dividendos y otras distribuciones hechas a éstos.

Estado de flujos de efectivo

En la sección 7.3 a la 7.6 de las NIIF para Pymes, se detallan algunos ejemplos de los movimientos a reportar en cada una de las actividades del flujo de efectivo, como son:

| Tipo de actividad del estado de flujos de efectivo | Movimientos |

Actividades de operación | Cobros procedentes de las ventas de bienes y prestación de servicios |

| Cobros procedentes de regalías, cuotas, comisiones y otros ingresos de actividades ordinarias. | |

| Pagos a proveedores de bienes y servicios. | |

| Pagos a los empleados y por cuenta de ellos | |

| Pagos o devoluciones del impuesto a las ganancias, a menos que puedan clasificarse específicamente dentro de las actividades de inversión y financiación. | |

Actividades de inversión | Cobros por ventas de propiedades, planta y equipo, activos intangibles y otros activos a largo plazo. |

| Anticipos de efectivo y préstamos a terceros. | |

| Pagos procedentes de contratos de futuros, a término, de opción y de permuta financiera. | |

| Cobros procedentes de contratos de futuros, a término, de opción y de permuta financiera. | |

Actividades de financiación | Cobros procedentes de la emisión de acciones u otros instrumentos de capital. |

| Pagos a los propietarios por adquirir o rescatar las acciones de la entidad. | |

| Cobros procedentes de la emisión de obligaciones, préstamos, pagarés, bonos, hipotecas y otros préstamos a corto o largo plazo. | |

| Reembolsos de los importes de préstamos. |

En las actividades de operación se incluyen aquellas que constituyen la principal fuente de ingresos de actividades ordinarias de la entidad. Por ello, los flujos de efectivo de actividades de operación generalmente proceden de las transacciones y otros sucesos y condiciones que entran en la determinación del resultado.

Las actividades de inversión se relacionan con la adquisición y disposición de activos a largo plazo, y otras inversiones no incluidas en equivalentes al efectivo.

Por último, las actividades de financiación dan lugar a cambios en el tamaño y composición de los capitales aportados y de los préstamos tomados por la entidad.

Por otra parte, las NIIF para Pymes indican que las entidades presentarán los flujos de efectivo procedentes de actividades de operaciones utilizando 2 métodos: directo e indirecto.

Tip Alegra: Aunque las NIIF para Pymes brindan flexibilidad de optar por el método directo o indirecto al presentar el Estado de flujos de efectivo, la Superintendencia de Sociedades establece como requisito que las entidades obligadas a enviar su información financiera informen su estado de flujos de efectivo mediante el método indirecto.

Consulta nuestro editorial ¿Qué partidas se incluyen y excluyen al elaborar el Estado de flujos de efectivo en una entidad? para conocer más detalles sobre la presentación de este estado financiero.

Notas en los estados financieros

Conforme a lo estipulado en la sección 8.1 de las NIIF para Pymes, las notas contienen información adicional a la presentada en el Estado de situación financiera, Estado del resultado integral, Estado de resultados (si se presenta), Estado de resultados y ganancias acumuladas combinado (si se presenta), Estado de cambios en el patrimonio y el Estado de flujos de efectivo.

Las notas proporcionan descripciones narrativas o desagregaciones de partidas presentadas en esos estados e información sobre partidas que no cumplen las condiciones para ser reconocidas en ellos.

Por lo anterior, el orden en el que se presente las notas debe ser el siguiente:

- Una declaración de que los estados financieros se han elaborado cumpliendo el marco técnico normativo aplicable a la entidad.

- Un resumen de las políticas contables significativas aplicadas.

- Información de apoyo para las partidas presentadas en los estados financieros en el mismo orden en que se presente cada estado y cada partida.

- Cualquier otra información a revelar.

En el resumen de las políticas contables significativas, la entidad debe revelar:

- La base (o bases) de medición utilizada para la elaboración de los estados financieros.

- Las demás políticas contables utilizadas que sean relevantes para la comprensión de los estados financieros.

Revelaciones a los estados financieros

Según el párrafo 3.2 de las NIIF para Pymes la información adicional a revelar en la presentación de estados financieros, es necesaria cuando el cumplimiento de los requerimientos específicos de la norma es insuficiente para permitir entender a los usuarios el efecto de transacciones concretas, otros sucesos y condiciones sobre la situación financiera y rendimiento financiero de la entidad.

Por ejemplo, las contingencias que pueda enfrentar la entidad por una demanda de un tercero, o por una posible multa debido al incumplimiento normativo, deberán ser reveladas.

Fases para la presentación de estados financieros

Las NIIF para Pymes, establecen 5 fases para la presentación de estados financieros, como se presenta en la siguiente infografía:

Para ampliar esta información, consulta nuestro análisis sobre 5 fases del proceso de presentación de estados financieros según las NIIF para Pymes.

Políticas contables, cambios en las estimaciones contables y errores en la presentación de estados financieros

La sección 10 de las NIIF para Pymes, proporciona una guía para la selección y aplicación de las políticas contables que se usan en la preparación de estados financieros. También abarca los cambios en las estimaciones contables y correcciones de errores en los estados financieros de períodos anteriores.

- Políticas contables: constituyen los principios, bases, convenciones, reglas y procedimientos específicos adoptados por una entidad al preparar y presentar estados financieros.

- Cambios en las estimaciones contables: son los ajustes al importe en libros de un activo o de un pasivo, o al importe del consumo periódico de un activo, que procede de la evaluación de la situación actual de los activos y pasivos, así como de los beneficios futuros esperados y de las obligaciones asociadas con éstos.

- Corrección de errores en los estados financieros de períodos anteriores: son las omisiones o inexactitudes que se presentan en los estados financieros de una entidad, para uno o más períodos anteriores, como resultado de un error al utilizar información fiable que estaba disponible cuando los estados financieros para dichos períodos fueron formulados.

Pasos a seguir para la correcciones de errores en la presentación de estados financieros de períodos anteriores

Estos son los pasos a seguir en la corrección de errores detectados de períodos anteriores en los estados financieros:

1. Identificación del hecho económico

La NIC 8 y la sección 10 de las NIIF para Pymes, establecen que ante la corrección de errores de partidas de períodos anteriores, lo primero que se debe hacer es identificar el origen de los ajustes, los cuales pueden ser por:

- El reconocimiento de errores contables (errores corregidos en criterios de medición de activos y pasivos).

- Cambios en políticas contables (emisiones de nuevas normas o enmiendas a normas existentes).

- Cambios en las estimaciones contables (deterioro de inventarios, importe recuperable de cuentas por cobrar, valor razonable de activos financieros, valor esperado a pagar en pasivos por provisiones, valor de uso de una unidad generadora de efectivo, etc.).

2. Determinar la materialidad del error

Una vez identificado el origen del ajuste, y éste corresponde a un error de períodos anteriores, el paso a seguir es identificar la materialidad del error.

Tip Alegra: Una información es material o tiene importancia relativa, cuando influye sobre las decisiones que los usuarios principales de los estados financieros con propósito general toman a partir de los estados financieros.

En este sentido, cuando se evidencie que el error es material, debe realizarse una reexpresión retroactiva de las cifras comparativas en los estados financieros tal como lo menciona la sección 10.21 de la NIIF para Pymes:

Tip Alegra: la corrección de errores afectará el resultado acumulado (también conocido como ganancias retenidas, resultados de ejercicios anteriores, ganancias y pérdida acumuladas, entre otros), de conformidad con lo indicado por los párrafos 10.19 al 10.23 de la NIIF para Pymes.

3. Revelar la información de períodos anteriores

En caso de que los errores identificados no sean materiales, se podrán presentar en las revelaciones de los estados financieros, informando lo siguiente:

- La naturaleza del error del período anterior.

- Para cada período anterior presentado, en la medida que sea practicable, el valor del ajuste.

- El valor de la corrección al inicio del primer período anterior sobre el que se presente información.

- Una justificación si no es practicable determinar los valores a revelar en los literales b y c.

Para conocer más detalles sobre la corrección de errores de períodos anteriores, consulta nuestro análisis 3 pasos para la corrección de errores en los estados financieros de períodos anteriores.

Hipótesis de negocio en marcha

El párrafo 3.8 de la NIIF para Pymes, requiere que la gerencia, al preparar los estados financieros, evalúen la capacidad que tiene la entidad para continuar como negocio en marcha.

Cuando una entidad es un negocio en marcha, indica que puede continuar operando, como mínimo, durante un período adicional después de la fecha sobre la que se informan los estados financieros.

¿Cómo identificar que una entidad está incumpliendo con la hipótesis de negocio en marcha?

La Superintendencia de Sociedades mediante el Oficio 220-056371 de 2021, expone los indicadores o criterios que pueden ser tenidos en cuenta individual o conjuntamente, tanto por la administración como por el máximo órgano social, para evaluar la hipótesis de negocio en marcha y determinar el cumplimiento o no de la misma, tratados en el anexo 5 del DUR 2420 de 2015. Estos son:

| Tipo | Indicadores y/o indicios |

Financiero | Posición patrimonial neta negativa. |

| Capital de trabajo o flujos de efectivo negativos. | |

| Préstamos próximos a su vencimiento sin perspectivas de renovación. | |

| Indicio de retiro de apoyo financiero de acreedores. | |

| Razones financieras desfavorables. | |

| Pérdidas de explotación sustanciales. | |

| Deterioro significativo del valor de activos utilizados en la generación de flujos de efectivo. | |

| Atraso o suspensión en el pago de dividendos, acreedores, préstamos, empleados. | |

| Incapacidad de obtener financiación. | |

Legal | Incumplimiento de requerimientos legales de diversa índole. |

| Procedimientos legales en contra de la entidad que de prosperar pudieran no ser satisfechos. | |

| Cambios en la legislación que afecten negativamente a la entidad. | |

| Catástrofes sin asegurar. | |

| Cese de actividades. | |

| Incertidumbres importantes sobre el término de vigencia o duración de la sociedad. | |

Operacional | Salida de miembros clave sin sustitución. |

| Pérdidas de un mercado, cliente o proveedor importante. | |

| Dificultades laborales. | |

| Escasez de suministros. | |

| Aparición de un competidor importante. |

Al cumplirse alguno de estos indicadores, la entidad podría enfrentar el incumplimiento de la hipótesis de negocio en marcha.

Si la administración, luego de la evaluación de estos indicadores, es consciente de la existencia de incertidumbres importantes, relativas a eventos o condiciones que puedan aportar dudas significativas sobre la posibilidad de que la entidad siga funcionando normalmente, deberá revelarlas en los estados financieros.

Indicadores de riesgos de insolvencia y deterioro patrimonial

El Decreto 1378 de 2021, mediante el cual se modificó el Decreto 1074 de 2015, indicó la obligación a los administradores de monitorear sus estados financieros, la información financiera y sus proyecciones, para establecer la posibilidad de deterioros patrimoniales y riesgos de insolvencia, mediante la fijación de indicadores, materializados inicialmente con el Decreto 854 de 2021.

Acorde a lo anterior, esta es la forma indicada para calcular los indicadores de deterioros patrimoniales y riesgos de insolvencia:

| Formula | ¿Qué indica? | ¿A qué dimensión pertenece? |

| Patrimonio total < $0 | Posición patrimonial negativa. | Deterioro Patrimonial |

| (Resultado del ejercicio anterior < $0) y (Resultado del último ejercicio < $0) | Dos períodos consecutivos de cierre con utilidad negativa en el resultado del ejercicio. | Deterioro Patrimonial |

| (Activo Corriente / Pasivo Corriente < 1,0, del ejercicio anterior) y (Activo Corriente / Pasivo Corriente < 1,0, del último ejercicio) | Dos períodos consecutivos de cierre con razón corriente inferior a 1,0. | Riesgo de Insolvencia |

De acuerdo con el Concepto 220-217383 de 2022 de la Superintendencia de Sociedades, una vez implementados y analizados los indicadores, se pueden generar varias conclusiones para la entidad:

- Que no exista deterioro patrimonial ni riesgo de insolvencia.

- Que exista deterioro patrimonial pero no riesgo de insolvencia.

- Que no exista deterioro patrimonial pero sí riesgo de insolvencia.

- Que exista deterioro patrimonial y riesgo de insolvencia.

- Que las mediciones le sean aplicables a la compañía.

- Que las mediciones no sean aplicables a la compañía.

Hechos ocurridos después del período sobre el que se informa

La sección 32 de las NIIF para Pymes, indica que los hechos ocurridos después del período sobre el que se informa son todos los hechos, favorables o desfavorables, que se han producido entre el final del período sobre el que informa y la fecha de autorización de los estados financieros para su publicación.

Tip Alegra: En Colombia la fecha final del período sobre el que se informa corresponde al 31 de diciembre. Por otra parte, la fecha de autorización de los estados financieros corresponderá a aquella en la que el representante legal y el contador público aprueban la emisión de los estados financieros

Tipos de hechos posteriores al cierre contable

En la siguiente tabla se observan los hechos posteriores al cierre que implican o no ajustes en los estados financieros, según lo contemplado en la sección 32.2 de las NIIF para Pymes:

| Hechos posteriores al cierre contable | Situación | Efectos en los estados financieros |

| Implican ajuste | Hechos que proporcionan evidencia sobre las condiciones que existían al final del periodo sobre el que se informa. | Ajuste de los importes reconocidos en los estados financieros. |

| No implican ajuste | Hechos que indican condiciones que surgieron después del período sobre el que se informa. | Implica revelar la naturaleza del hecho y una estimación de sus efectos financieros. |

Ejemplo de hechos ocurridos después del cierre

Desde el párrafo 32.4 hasta el párrafo 32.8, en las NIIF para Pymes, se detallan algunos ejemplos sobre los hechos ocurridos después del cierre contable que implican ajustes o no a los estados financieros, como se evidencia a continuación:

| Hechos posteriores al cierre | ¿Implica ajuste? |

| La resolución de un litigio judicial, después del período sobre el que se informa, que confirma que la entidad tenía una obligación presente al final del período. | Si |

| Recepción de información sobre el deterioro de un activo que implica una situación de quiebra de un cliente, ocurrida después del período sobre el que se informa. | Si |

| Recepción de información sobre el deterioro de un activo que implica la venta de inventarios, después del período sobre el que se informa. | Si |

| La determinación, después del final del período sobre el que se informa, del costo de activos adquiridos o del importe de ingresos por activos vendidos antes del final del período sobre el que se informa. | Si |

| El descubrimiento de fraudes o errores que muestran que los estados financieros eran incorrectos. | Si |

| La reducción en el valor de mercado de las inversiones, ocurrida entre el final del período sobre el que se informa y la fecha de autorización de los estados financieros para su publicación. | No |

| Un importe que pase a ser exigible como resultado de una sentencia o una resolución favorable de un litigio judicial después de la fecha sobre la que se informa, pero antes de que se publiquen los estados financieros. | No |

Para conocer más detalles sobre los hechos posteriores a la presentación de estados financieros, consulta nuestro análisis ¿Cuáles son los hechos posteriores al cierre contable 2023 que deben ser evaluados por las entidades?.

Te invitamos a acceder a nuestro portal y mantenerte informado sobre los cambios que surjan en la preparación de estados financieros según las NIIF. Te ayudamos a ser un profesional contable actualizado y preparado para enfrentar los desafíos empresariales.