Índice

ToggleEn la sección 29 de las NIIF para Pymes, así como en la NIC 12 aplicables a las Plenas, se establecen los lineamientos para el tratamiento del impuesto a las ganancias que deben seguir las entidades clasificadas en los grupos 1 y 2 en Colombia.

Es fundamental recordar que el DUR 2420 de 2015, modificado por decretos 2496 de 2015; 2101, 2131 y 2132 de 2016; 2170 de 2017, 2483 de 2018, 2270 de 2019, 1432 de 2020, 938 y 1670 de 2021, y el 1611 de 2022 , constituye el Marco Técnico Normativo que las entidades colombianas deben aplicar para preparar su información financiera.

En particular, el Anexo 2 del decreto en mención (incorporado por el Decreto 2483 de 2018), que comprende las NIIF para Pymes, especifica en su sección 29 que el impuesto a las ganancias abarca todos los impuestos, tanto nacionales como extranjeros, basados en ganancias fiscales.

Adicionalmente, menciona que las entidades deben reconocer las implicaciones fiscales presentes y futuras de transacciones y otros eventos reflejados en los estados financieros. Estas cantidades fiscales reconocidas abarcan tanto el impuesto corriente como el impuesto diferido.

En este contexto, el propósito de este editorial es proporcionar información detallada sobre todo lo que los profesionales contables en Colombia necesitan saber para el cálculo del impuesto diferido al cierre del período 2023.

¿Por qué se origina el impuesto diferido?

Los Marcos Técnicos Normativos de Información Financiera aplicados a cada entidad pueden presentar diferencias frente a la aplicación de la norma tributaria en Colombia, generando que la información contable sea diferente a la presentada en la declaración de renta. Estas diferencias, por ende, crean una base contable diferente a la base fiscal, generando así el impuesto diferido.

De acuerdo con el párrafo 5 de la NIC 12 Impuesto a las ganancias, la base fiscal de un activo o pasivo es el importe atribuido, para fines fiscales, a dicho activo o pasivo. Esta base es la que se genera en las declaraciones fiscales de cada entidad del grupo en particular (ver sección 29.12 de las NIIF para Pymes).

Por otra parte, la base contable es la que surge de aplicar los Marcos Técnicos Normativos acordes al grupo de aplicación. El párrafo 27 de las NIIF Plenas y el párrafo 2.3 de las NIIF para Pymes, establece que una entidad elaborará sus estados financieros, excepto en lo relacionado con la información sobre flujos de efectivo, utilizando la base contable de acumulación (o devengo).

En este sentido, el origen del impuesto diferido radica en comparar estas 2 bases.

Tip Alegra: la norma tributaria no permite considerar estimaciones contables, como el valor razonable o la depreciación de activos, hasta que se realicen, ocasionando diferencias entre la base contable y fiscal de los activos y pasivos.

¿Quiénes se encuentran obligados a calcular el impuesto diferido?

El impuesto diferido se encuentra regulado en la sección 29 de las NIIF para Pymes y la NIC 12 de las Plenas, como se mencionó anteriormente. Esto indica que únicamente las entidades del grupo 1 y 2 se encuentran obligadas a su cálculo. Otra condición que se debe cumplir para realizar este cálculo es ser responsable del impuesto sobre la renta o del régimen simple de tributación.

Los contribuyentes del régimen simple deberán reconocer el impuesto diferido derivado de las diferencias entre el valor contable y fiscal de sus activos y pasivos, siempre que dichas diferencias produzcan un mayor o menor costo fiscal en la base del impuesto sobre las ganancias o generen un mayor o menor ingreso bruto fiscal, dado que no deducirán ningún costo y gasto al calcular el impuesto sobre la renta (ver artículo 904 del ET).

El artículo 772-1 del Estatuto Tributario -ET-, ratifica esta última condición al anunciar que los contribuyentes obligados a llevar contabilidad deberán utilizar un sistema de control o de conciliaciones de las diferencias que surjan entre la aplicación de los Marcos Técnicos Normativos Contables y las disposiciones del Estatuto Tributario.

Tip Alegra: las entidades del grupo 3 no se encuentran obligadas a realizar este cálculo, debido a que no realizan estimaciones contables, propias de las NIIF, sino que aplican una contabilidad simplificada.

Diferencia entre el impuesto diferido y el impuesto corriente

El párrafo 29.2 de las NIIF para Pymes establece las diferencias entre estos 2 impuestos. Veamos:

¿Cuándo se reconoce un impuesto diferido?

La sección 29.7 de las NIIF para Pymes, establece que el reconocimiento de un activo o pasivo por impuesto diferido se da cuando sea probable que la recuperación o liquidación del importe en libros vaya a dar lugar a pagos fiscales futuros mayores (menores) de los que se tendrían si esta recuperación o liquidación no tuviera consecuencias fiscales.

Por su lado, la sección 29.8 de las NIIF para Pymes realiza algunas precisiones sobre dicho reconocimiento:

29.8 Una entidad reconocerá un activo o pasivo por impuesto diferido por el impuesto por recuperar o pagar en períodos futuros como resultado de transacciones o sucesos pasados. Este impuesto surge de la diferencia entre los importes en libros de los activos y pasivos de la entidad en el estado de situación financiera y los importes atribuidos a los mismos por parte de las autoridades fiscales (estas diferencias se denominan “diferencias temporarias”), y la compensación de pérdidas o créditos fiscales no utilizados hasta el momento procedentes de periodos anteriores.

(Los subrayados son del Equipo Siempre al Día)

Veamos un ejemplo para mayor comprensión de la norma:

Supongamos que el importe en libros de una maquinaria en una entidad es de $1.200.000 de pesos, y la base fiscal del activo es de $2.000.000 de pesos menos una depreciación fiscal de $400.000 de pesos. El importe en libro ($1.200.000) menos la base fiscal ($1.600.000) genera una diferencia futura que puede ser recuperable debido a que la depreciación del activo es deducible para efectos fiscales.

En este caso, por tratarse de una diferencia en la base de depreciación, la entidad podrá recuperar fiscalmente tal diferencia (a través de una deducción o costo por depreciación). Dicha diferencia sería temporaria y generaría un impuesto diferido.

Tip Alegra: la compensación de pérdidas fiscales de períodos anteriores, no utilizadas, da lugar a un impuesto diferido (párrafo 29.8 de las NIIF para Pymes).

¿Cuáles son las diferencias generadas en el impuesto diferido?

La comparación entre la base fiscal y la base contable, no solo da lugar a diferencias temporarias, pues la norma también habla de diferencias temporales y permanentes. Veamos las diferencias entre ellas:

| Diferencias temporarias | Diferencias temporales | Diferencias permanentes | |

Concepto | Surgen por la diferencia que existe entre el importe en libros de un activo o pasivo en el estado de situación financiera y su base fiscal, y que en el futuro se compensan generando un mayor o menor valor a pagar en el impuesto a las ganancias (Párrafo 29.12 NIIF para Pymes). | Ocurre cuando las diferencias temporarias surgen porque los gastos o los ingresos se registran contablemente en un período, mientras que se computan fiscalmente en otro (Párrafo 29.15 NIIF para Pymes). | Son aquellas diferencias entre el valor contable y el fiscal de los activos que no se revierten en el futuro, como es el caso de las sanciones, intereses y multas, el GMF, las valorizaciones fiscales del artículo 272 del ET, descuentos tributarios, etc. |

| ¿Genera impuesto diferido? | Sí | Sí, únicamente cuando se acumulan en el estado de situación financiera. | No, porque tales diferencias no pueden revertirse en el futuro. |

Ahora bien, las NIIF para Pymes y las NIIF Plenas hablan de diferencias temporarias imponibles y deducibles, sin embargo, en la NIC 12, se encuentra tácitamente la diferencia entre ellas:

- Diferencias temporarias imponibles: son aquellas diferencias temporarias que dan lugar a un mayor pagar un impuesto al determinar la ganancia (pérdida) fiscal correspondiente a períodos futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado (Párrafo 5 NIC 12).

- Diferencias temporarias deducibles: son aquellas diferencias temporarias que dan lugar a cantidades que son deducibles al determinar la ganancia (pérdida) fiscal correspondiente a periodos futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado (Párrafo 5 NIC 12).

Así las cosas, la variación entre estas dos diferencias radica principalmente en que las imponibles se refieren a la eventualidad futura en la que se deberá asumir el pago de impuestos que actualmente se está dejando de pagar, como es el caso de una depreciación fiscal más alta en el presente que puede reducir el impuesto actual, pero en el futuro se tendrá la obligación de saldar ese monto.

Por otro lado, las deducibles se relacionan con la perspectiva de que en el futuro se va a dejar de pagar el impuesto de más que se está pagando en el presente, como es el caso de una provisión.

¿Cuándo se genera un activo o pasivo por impuesto diferido?

De acuerdo a lo analizado en las diferencias temporarias deducibles e imponibles, se genera un activo por impuesto diferido cuando la entidad en un año determinado y de acuerdo a las diferencias temporarias deducibles entre la base contable y fiscal, debe pagar un mayor impuesto, pero que en los años siguientes lo podrá recuperar.

Por el contrario, se genera un pasivo por impuesto diferido cuando la entidad, en un año determinado y de acuerdo a las diferencias temporarias imponibles entre la base contable y fiscal, debe pagar menos impuesto. Sin embargo, en los años siguientes deberá pagar un mayorimpuesto dejado de pagar inicialmente.

Presentamos a continuación un cuadro que facilita la determinación de la naturaleza del impuesto diferido.

| Base contable | > | Base fiscal | Diferencia temporaria imponible | Impuesto diferido pasivo |

| Base contable | < | Base fiscal | Diferencia temporaria deducible | Impuesto diferido activo |

| Base contable | > | Base fiscal | Diferencia temporaria deducible | Impuesto diferido activo |

| Base contable | < | Base fiscal | Diferencia temporaria imponible | Impuesto diferido pasivo |

Por ejemplo, el cuadro anterior presenta que si la base contable de la entidad es mayor a la base fiscal, tendrá una diferencia temporaria deducible que da lugar a un impuesto diferido activo.

Este análisis se conoce comúnmente como el método aritmético. También se encuentra el método del balance, que surge por las diferencias entre patrimonio fiscal y contable; se genera un activo cuando el patrimonio fiscal es mayor al contable, o viceversa, se da un pasivo cuando el patrimonio fiscal es menor al contable.

Tip Alegra: si la entidad espera recuperar el importe en libros de un activo, o liquidar el importe en libros de un pasivo, sin afectar las ganancias imponibles, no surgirá ningún impuesto diferido con respecto al activo o pasivo (sección 29.7 de las NIIF para Pymes).

¿Sobre qué tarifa se calcula el impuesto diferido?

El párrafo 29.27 de las NIIF para Pymes y el párrafo 46 de las NIC 12 aplicada a las Plenas, establece que la medición de los impuestos diferidos debe realizarse empleando las tasas impositivas que se anticipen aplicar en el período en que se proyecte liquidar la obligación o recuperar el activo relacionado con los impuestos diferidos.

Lo anterior indica que se deberá calcular sobre la tarifa del impuesto de renta aplicable a cada entidad correspondiente al período de cierre (ver los artículos 240 y 908 ET)

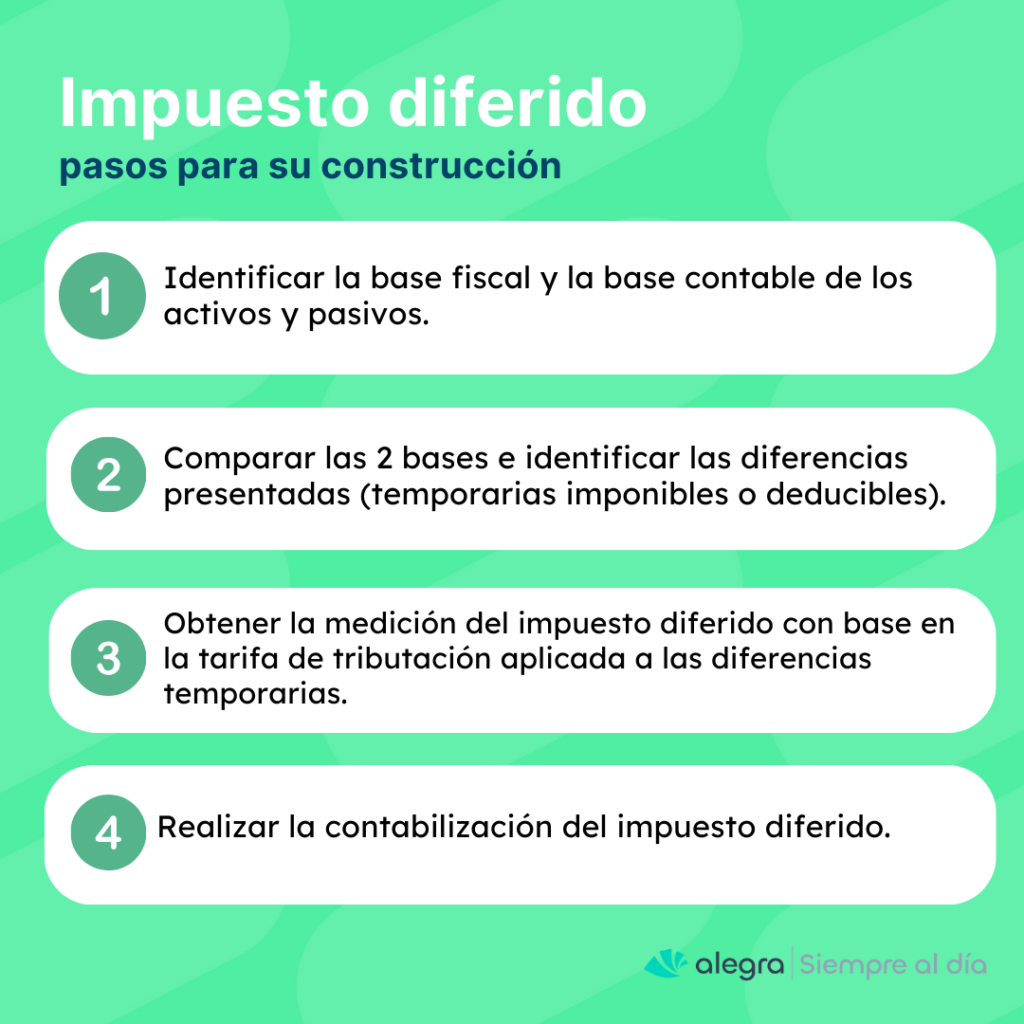

4 pasos para calcular el impuesto diferido

Para calcular el impuesto diferido, se deberán seguir los siguientes pasos:

En el siguiente editorial realizamos un ejemplo práctico sobre el tratamiento contable del impuesto diferido, accede a él y conoce más sobre este tema: ¿Cómo se contabiliza el impuesto diferido al cierre del período 2023?

¿Se reconoce el impuesto diferido cuando existen pérdidas fiscales?

Respecto de las pérdidas fiscales tratadas en los párrafos 29.21 a 29.23 de la NIIF para las Pymes, la entidad deberá realizar los análisis:

- Si tiene las suficientes diferencias temporarias imponibles generadas en el impuesto sobre la renta, contra las cuales pueda compensar en el futuro dichas pérdidas fiscales;

- Si es probable que generará las suficientes ganancias fiscales con las que pueda compensar dichas pérdidas en periodos futuros. La entidad puede compensar dichas pérdidas fiscales, considerando los límites establecidos en la legislación tributaria;

- La entidad dispone de una planeación fiscal que vaya a generar ganancias fiscales en los períodos en que las pérdidas fiscales pudieran ser compensadas.

Según el Concepto 4641 de 2021 del CTCP, si la entidad, después de realizar su análisis, considera que no dispone de ganancias fiscales futuras con las que podría compensar dichas pérdidas, se abstendrá de reconocer impuesto diferido, y revelará dicha situación, junto con las pérdidas fiscales que puede compensar y sobre las que no reconoció impuesto diferido.

No obstante, si del análisis concluye que una parte sí podría recuperarse, pero no la totalidad, medirá el impuesto diferido sobre las pérdidas fiscales que pudiera compensarse en el futuro, y revelará este hecho.

¿Te gustó esta información? Mantente siempre al día con nuestro portal. ¡Suscríbete ya! No te pierdas las novedades tributarias, financieras y contables que facilitarán tu ejercicio profesional.