Índice

ToggleLa conciliación fiscal es un proceso relevante en el proceso de cierre contable y fiscal, pues su principal objetivo es identificar las diferencias existentes en la medición de las principales partidas que componen los estados financieros, a raíz de que hay ciertas mediciones a nivel contable que no son aceptadas por la norma fiscal y ciertas mediciones y beneficios tributarios que solo son aplicables en la norma fiscal.

¿Por qué se originan diferencias entre las normas contables y fiscales?

Recordemos que, con todo el proceso de aplicación que han tenido los marcos técnicos normativos contables en Colombia, se han emitido diversas normas para alinear el contenido de estos a las normas fiscales.

En la actualidad el proceso de conciliación fiscal se encuentra regulado por los artículos 21-1 y 772-1 del Estatuto Tributario -ET-. El primer artículo señala que para la determinación del impuesto de renta y complementario en relación a la valoración de activos, pasivos, patrimonio, ingresos, costos y gastos se aplicarán los sistemas de medición y reconocimiento señalados en los marcos técnicos normativos contables. No obstante, el mismo artículo señala en su parágrafo 6 que, para efectos fiscales, algunas mediciones no serán aceptadas, como por ejemplo, las mediciones a valor presente o valor razonable.

Asimismo dentro de la norma fiscal hay ciertos beneficios tributarios que solo tendrán efectos fiscales y no contables, generando así ciertas diferencias, como por ejemplo:

- Rentas exentas e ingresos no gravados (a nivel fiscal permiten reducir la base gravable, pero a nivel contable seguirán siendo ingresos).

- Deducciones especiales (valores que a nivel fiscal pueden representar un beneficio menor o mayor al registrado contablemente).

¿Qué tareas implica realizar la conciliación fiscal?

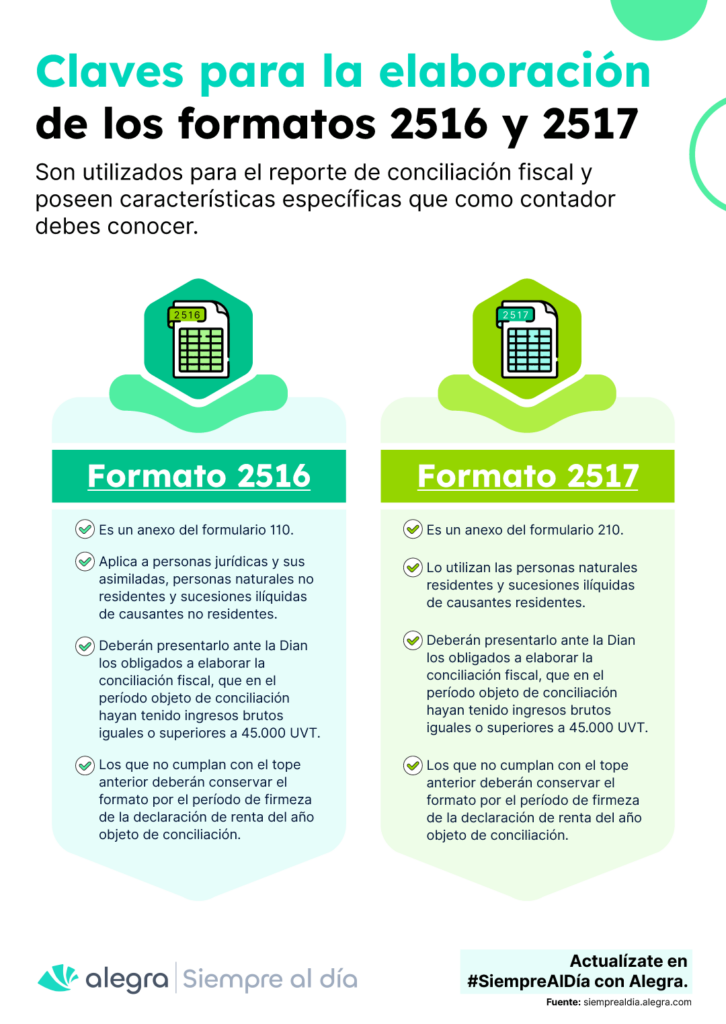

El proceso de conciliación fiscal implica el cumplimiento de dos tareas: 1) diseñar de forma autónoma un control de detalle, para registrar a lo largo del año las diferencias entre los marcos técnicos normativos contables y las bases fiscales de las partidas que componen los estados financieros y 2) elaborar un formato de reporte de conciliación fiscal que la Dian debe publicar dos meses antes de que comience a transcurrir el respectivo año gravable objeto de conciliación. Los formatos que se utilizan para dar cumplimiento a esta obligación son el 2516 (utilizado por quienes declaran en el formulario 110) y el 2517 (utilizado por quienes declaran en el formulario 210).

¿Quiénes están obligados a elaborar la conciliación fiscal por el año gravable 2023?

De acuerdo con el artículo 772-1 del ET y la reglamentación efectuada mediante el Decreto 1998 de 2017, están obligados a realizar este proceso todos los contribuyentes obligados a llevar contabilidad, así como aquellos que decidan llevarla de forma voluntaria solo cuando sean contribuyentes del impuesto de renta. No obstante, solo deberán presentar ante la Dian el reporte de conciliación fiscal por el año gravable 2023 aquellos que, cumpliendo con las características anteriores, hayan tenido ingresos brutos fiscales en dicho año (sin detraer ningún costo o gasto) iguales o superiores a 45.000 UVT ($1.908.540.000 por el año gravable 2023).

Si deseas conocer cuáles son los hechos sancionables en relación a esta obligación tributaria, te invitamos a leer nuestro editorial “Formato de conciliación fiscal: ¿corregirlo genera sanción?”.

Tip Alegra: quiénes no cumplan con el tope de ingresos de 45.000 UVT deberán realizar la conciliación fiscal, diligenciar el formato correspondiente y conservarlo por el período de firmeza de la declaración de renta del año objeto de conciliación, dado que en cualquier momento este podrá ser requerido por la Dian.

Para profundizar en estos y otros temas fiscales, te invitamos a explorar nuestro portal y suscribirte a nuestro boletín. Mantente al tanto de las últimas tendencias, consejos prácticos y análisis detallados que te ayudarán a navegar por el terreno tributario con confianza y éxito.

No esperes más. ¡Suscríbete ahora y prepárate para impulsar tu conocimiento fiscal al siguiente nivel!