Causación del IVA en prestación de servicios y realización del ingreso: esto concluyó el Consejo de Estado

¿La causación del IVA en la prestación de servicios debe hacerse en el momento de emisión de la factura, el consumo del servicio o el momento del pago? Conoce lo que dijo el Consejo de Estado de forma detallada.

5 min de lectura

Índice

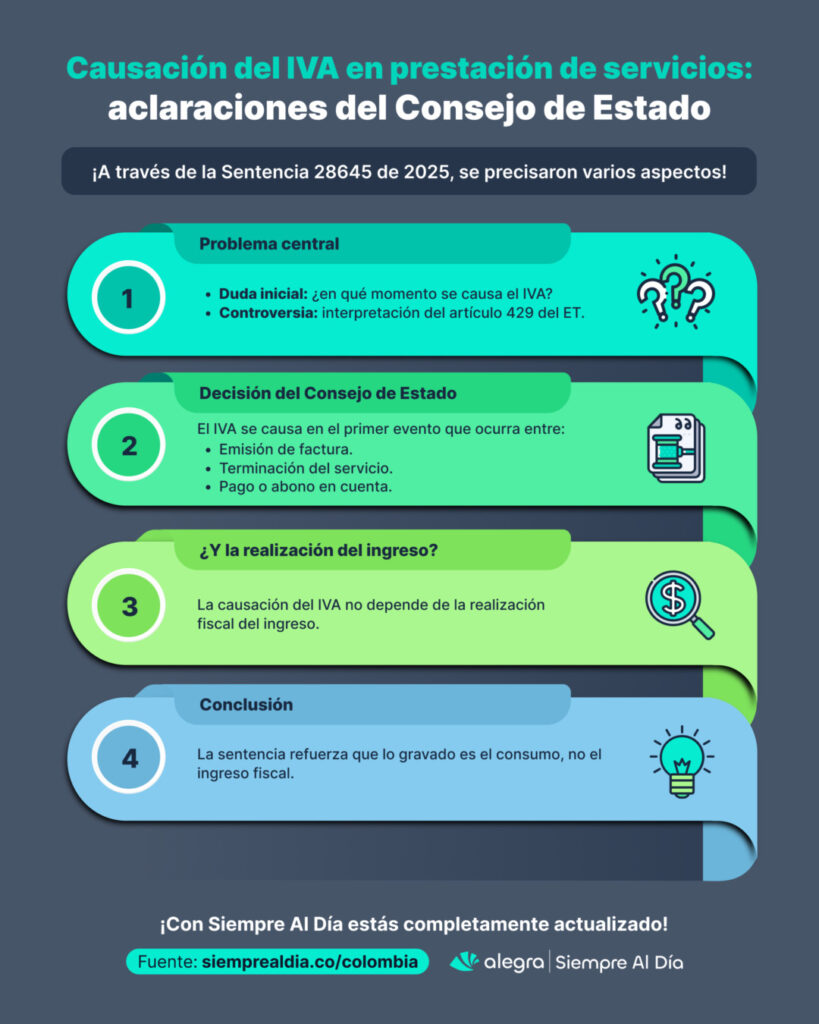

ToggleEl Consejo de Estado, en su Sentencia 25000-23-37-000-2018-00333-02 (28645) del 6 de febrero de 2025, emitió una clarificación clave sobre la causación del Impuesto sobre las Ventas —IVA— en la prestación de servicios.

Esta sentencia se centra en el momento en que debe causarse el impuesto, y cómo el mismo no está supeditado a la realización fiscal del ingreso.

El problema en discusión sobre la causación del IVA

El principal problema que abordó el Consejo de Estado fue la interpretación del artículo 429 del Estatuto Tributario —ET—. El artículo establece que el IVA se causa en el momento en que se produce el hecho generador del impuesto. Sin embargo, no estaba claro si este hecho generador dependía exclusivamente de la realización fiscal del ingreso, es decir, del momento en que se reconocen contablemente los ingresos (cuando se emite la factura o se recibe el pago), o si debía basarse en otros criterios.

La controversia surgió a partir de la liquidación oficial de revisión de la Dian que modificó la declaración de IVA del sexto bimestre de 2012 de la Unión Temporal Tayrona Shore Base. La Dian advirtió que los ingresos no habían sido correctamente causados, y por lo tanto, modificó el impuesto a cargo y aplicó una sanción por inexactitud. Sin embargo, la empresa demandó que la interpretación sobre la causación del IVA no era adecuada, pues, según su criterio, la declaración ya cumplía con los requisitos legales.

Los argumentos de la sentencia

El Consejo de Estado determinó que la causación del IVA en la prestación de servicios no depende de la realización fiscal del ingreso. Según el artículo 429 del Estatuto Tributario—ET—, el IVA se causa en la fecha de emisión de la factura, en la de terminación del servicio o en la del pago o abono en cuenta, lo que ocurra primero. Por lo tanto, la Dian debía basarse en estos momentos para determinar la base gravable del IVA, no en la realización fiscal del ingreso.

Los puntos clave del fallo fueron los siguientes:

- Hecho generador del IVA: según el Consejo de Estado, el IVA tiene por objeto imponible el consumo. Por esta razón, el aspecto material del hecho generador recae sobre la venta de bienes y la prestación de servicios.

- Momento de causación: debido a que lo gravado es el consumo y no el ingreso, la causación del IVA en la prestación de servicios no está supeditada a la realización del ingreso fiscal; sino a unos momentos precisos (el primero que ocurra):

- La prestación de servicios.

- La fecha de emisión de la factura o documento equivalente.

- La fecha de terminación de los servicios.

- El pago o abono en cuenta.

Con base a lo anterior, el Consejo de Estado analizó que Unión Temporal Tayrona Shore Base, facturaba mediante un proceso en tres etapas:

- Etapa 1. Elaboración de «acta de bienes/servicios a facturar» al finalizar cada mes.

- Etapa 2. Aprobación por parte del cliente en 10 días.

- Etapa 3. Emisión de factura y plazo de 30 días para pago.

Determinación del IVA

El hecho generador ocurrió con la aprobación del acta mensual (terminación del servicio), no con el pago posterior. En consecuencia, el IVA debía declararse en el período fiscal correspondiente a la aprobación del acta, aunque el pago se recibiera 40 días después.

Tip Alegra: La Sentencia 25000-23-37-000-2018-00333-02 del Consejo de Estado fue declarada a favor de la Unión Temporal Tayrona Shore Base, la cual había impugnado la decisión de la Dian sobre la causación del IVA, quien había argumentado que estaba supeditada a la realización del ingreso.

Ejemplo práctico de la sentencia

| Emisión de la factura | Terminación de servicio |

| Si una empresa emite una factura por servicios prestados en junio, el IVA se causa en esa fecha, aunque el pago se reciba en agosto. | Si un contrato de servicio finaliza en julio y la factura se emite en agosto, pero el pago se recibe en septiembre, el IVA se causa en julio, al concluir el servicio. |

Conclusión

La Sentencia 25000-23-37-000-2018-00333-02 (28645) de 2025 del Consejo de Estado clarifica que la causación del IVA en Colombia se basa en eventos específicos de la transacción, independientemente de la realización fiscal del ingreso. Los contadores y contribuyentes deben revisar y ajustar sus procedimientos contables y fiscales para cumplir con esta interpretación y evitar posibles contingencias tributarias.

¡Descarga la sentencia!

Con Alegra puedes parametrizar las tarifas de IVA aplicables al negocio que asesoras para que puedas generar tus reportes detallados de impuestos ¡Conoce cómo!

¡Activa tu prueba gratuita por 15 días!

¡Ahora prueba lo aprendido! Si un servicio de consultoría es prestado en abril, pero la factura fue emitida y pagada en mayo ¿cuál es el mes en el que se debe causar el IVA? Comparte tu respuesta en la sección de comentarios y sigue consultando nuestro portal contable Siempre Al Día para que estés enterado de todas las noticias tendencia a nivel tributario, contable y laboral.

Equipo Siempre Al Díа

Se causa en abril