¿Qué es depreciación y cómo se contabiliza?

La depreciación es uno de esos conceptos en contabilidad que a menudo genera intriga y puede parecer complejo al inicio. Pero entenderlo es fundamental para cualquier estudiante de contaduría, ya que este concepto afecta la forma en que las empresas gestionan sus activos a lo largo del tiempo.

10 min de lectura

Índice

Toggle¿Quieres saber cómo el valor de un activo cambia con el tiempo y cómo se refleja en la contabilidad? Este editorial resolverá todas tus dudas y te dará las bases para comprender la depreciación y su importancia. ¡Sigue leyendo!

¿Qué es depreciación en contabilidad?

En contabilidad, la depreciación se refiere al proceso de distribuir el costo de un activo a lo largo de su vida útil, reconociendo así su desgaste y pérdida de valor con el tiempo. Este método permite reflejar en los registros contables cómo el uso y el paso de los años afectan al valor de un activo, como maquinaria o equipos, que se emplean en las operaciones de la empresa.

Cuando una empresa adquiere un activo, el costo se va asignando en pequeñas partes durante los años en los que se espera que el activo genere beneficios. Así, la depreciación muestra cómo el valor del activo se reduce de forma gradual en los libros contables, hasta que su valor neto llega a cero o a un valor residual determinado al finalizar su vida útil.

¿Para qué sirve la depreciación?

La depreciación tiene múltiples usos y ventajas en contabilidad. Algunos de los principales motivos por los cuales se utiliza son:

- Reflejar el desgaste del activo: a medida que un activo se usa, pierde valor, y la depreciación permite contabilizar ese desgaste de manera estructurada.

- Determinar el valor real de los activos: ayuda a representar un valor más realista de los activos en los estados financieros, evitando que los activos se vean sobre valuados con el paso del tiempo.

- Optimizar el cálculo de impuestos: dado que la depreciación reduce el ingreso gravable al considerarse un gasto, ayuda a las empresas a pagar menos impuestos sobre sus ingresos.

- Facilitar la toma de decisiones financieras: conocer el valor depreciado de un activo permite a la empresa decidir si es el momento adecuado para reemplazarlo o seguir utilizándolo.

Te puede interesar: Retención en la fuente a título de renta entre contribuyentes: ¿Cuándo es aplicable y cuándo no?

Vida útil en la depreciación

Cada tipo de activo tiene su propio ritmo de depreciación, ya que algunos bienes, como los vehículos o el equipo tecnológico, pueden desgastarse más rápido que otros. La depreciación permite capturar este impacto financiero del desgaste en los estados contables, ofreciendo una visión más precisa y actual del valor de los activos en el tiempo.

¿Cómo se relaciona la vida útil con la tasa de depreciación?

La tasa de depreciación anual está regulada por el artículo 137 del Estatuto Tributario —ET—. Esto permite cierta flexibilidad para que las empresas ajusten la vida útil de sus activos según las políticas contables internas, siempre que se respeten los límites fiscales establecidos en la ley.

👉Estos límites aseguran que el valor total deducido en impuestos por depreciación no exceda los topes fijados por la normativa fiscal.

Ten presente que el gobierno nacional reglamentará las tasas máximas de depreciación, las cuales oscilarán entre el 2.22 % y el 33 %. En ausencia de dicho reglamento, se aplicarán las siguientes tasas anuales, sobre la base para calcular la depreciación:

| Concepto de bienes a depreciar | Tasa de depreciación fiscal anual | Vida útil en años |

| Construcciones y edificaciones | 2,22 % | 45 años |

| Acueducto, planta y redes | 2,50 % | 40 años |

| Vías de comunicación | 2,50 % | 40 años |

| Flota y equipo aéreo | 3,33 % | 30 años |

| Flota y equipo férreo | 5,00 % | 20 años |

| Flota y equipo fluvial | 6,67 % | 15 años |

| Armamento y equipo de vigilancia | 10,0 % | 10 años |

| Equipo eléctrico | 10,0 % | 10 años |

| Flota y equipo de transporte terrestre | 10,0 % | 10 años |

| Maquinaria, equipos | 10,0 % | 10 años |

| Muebles y enseres | 10,0 % | 10 años |

| Equipo médico científico | 12,50 % | 8 años |

| Envases, empaques y herramientas | 20,0 % | 5 años |

| Equipo de computación | 20,0 % | 5 años |

| Redes de procesamiento de datos | 20,0 % | 5 años |

| Equipo de comunicación | 20,0 % | 5 años |

Por ejemplo, en el caso de muebles y enseres, la tasa máxima de depreciación anual permitida es del 10 %. Esto significa que estos activos tienen una vida útil estimada de 10 años, ya que al dividir el 100 % de su valor entre 10 años obtenemos una depreciación del 10 % anual.

🚀 Tip Alegra: Es importante tener en cuenta que, la depreciación se calcula teniendo en cuenta la naturaleza del activo y el análisis de su valor residual con base en lo expuesto en la sección 17 del Estandar para Pymes. Cabe resaltar que, para efectos fiscales y con el fin de regular las deducciones que se usen por parte de los contribuyentes en la declaración de renta, existen topes de deducción regulados en el artículo 137 del ET. Estos límites aseguran que el valor deducido en impuestos por depreciación no exceda los topes fijados por la normativa fiscal. Siendo así, cuando hayan diferencias entre los saldos fiscales y contables de los activos fijos a causa de la depreciación, se tendrá que realizar la respectiva conciliación contable y fiscal mencionada en el artículo 772-1 del ET.

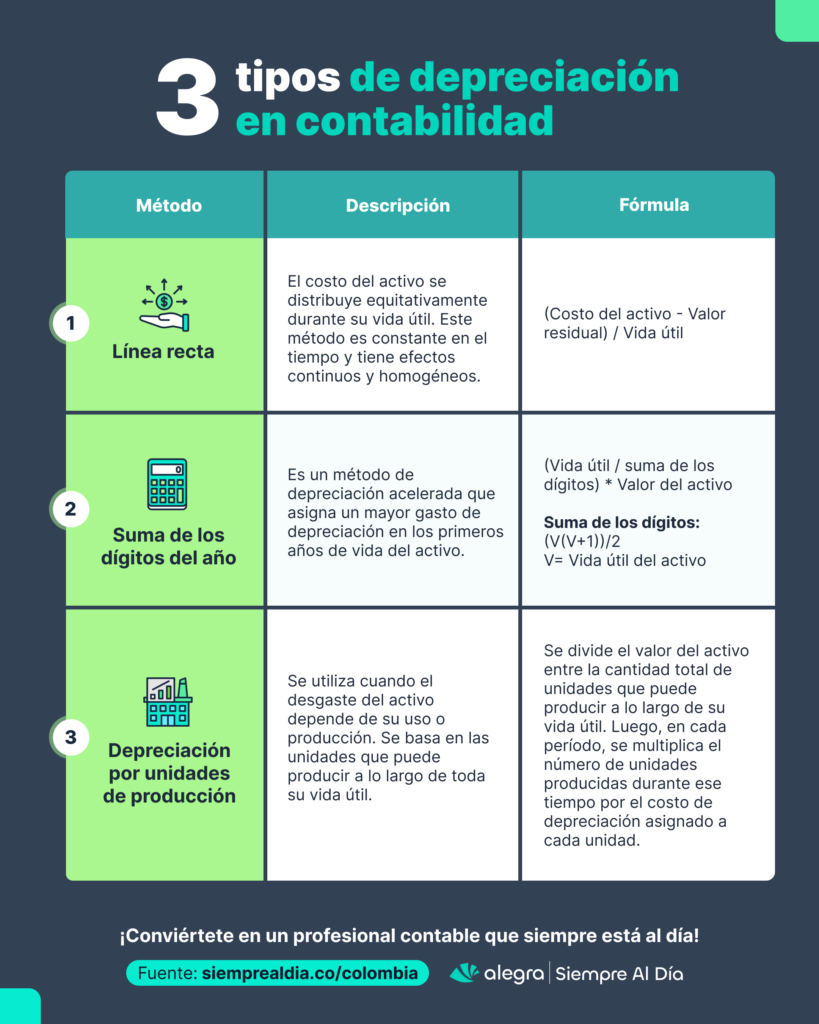

Tipos de depreciación

Existen varios métodos para calcular la depreciación de un activo, y cada uno de ellos puede ser adecuado según el tipo de activo y los objetivos financieros de la empresa. A continuación, te explicamos los principales métodos de depreciación:

1. Método línea recta

Es el método más simple y común. Con este método, el costo del activo se distribuye equitativamente durante su vida útil. Este método es constante en el tiempo y tiene efectos continuos y homogéneos. Para calcularlo, se resta el valor residual (si existe) del costo inicial y se divide entre los años de vida útil del activo.

Fórmula depreciación en línea recta

(Costo del activo – Valor residual) / Vida útil

Veamos un ejemplo: La empresa “XYZ” compra equipo de computación por un valor de $100.000.000, el cual tiene una vida útil de 5 años y desea conocer cuál es su depreciación:

Depreciación anual = ($100.000.000 – $20.000.000) / 5 (vida útil)

Depreciación anual = $16.000.000

Depreciación mensual = $16.000.000 / 12 (meses del año) = $1.333.333

2. Método de la suma de los dígitos del año

Este es un método de depreciación acelerada que asigna un mayor gasto de depreciación en los primeros años de vida del activo. Se basa en la idea de que el activo pierde más valor en los primeros años de uso.

Fórmula depreciación de la suma de los dígitos del año

(Vida útil / suma de los dígitos) × Valor del activo

Fórmula suma de los dígitos

(V(V+1))/2

V= Vida útil del activo

Veamos un ejemplo:

Tomando como referencia el ejemplo de la empresa “XYZ”, calcularemos la depreciación anual de su equipo de computación mediante el método de suma de los dígitos del año, así veremos cómo se distribuirá la depreciación a lo largo de su vida útil de 5 años:

La suma de los dígitos es:

= (V(V+1)) / 2

= (5(5+1)) /2

= 15

Depreciación anual primer año= (5/15) × $100.000.000 = $33.333.333 que equivale al 33,333 %

Depreciación anual primer año= $33.333.333

Depreciación mensual primer año = $33.333.333 / 12 (meses del año) = $2.777.777

👉 Para el segundo año, la vida útil restante ha disminuido a 4 años, por lo que el cálculo de depreciación se realizará utilizando este nuevo valor:

Depreciación anual segundo año= (4/15) × $100.000.000 = $26.666.666 que equivale al 26,666 %

Depreciación anual segundo año= $26.666.666

Depreciación mensual segundo año = $26.666.666 / 12 (meses del año) = $2.222.222

Este proceso continúa de la misma manera en los años siguientes. Para cada año, dividimos la vida útil restante entre la suma de los dígitos calculada al inicio.

3. Método de depreciación por unidades de producción

Este método se utiliza cuando el desgaste del activo depende de su uso o producción. En lugar de calcular la depreciación por tiempo, se basa en las unidades que puede producir a lo largo de toda su vida útil.

Para calcular la depreciación utilizando este método, primero se divide el valor del activo entre la cantidad total de unidades que puede producir a lo largo de su vida útil. Luego, en cada período, se multiplica el número de unidades producidas durante ese tiempo por el costo de depreciación asignado a cada unidad.

Ejemplo: La empresa “XYZ” compra una máquina valorada en $100.000.000 y que puede producir 20.000 unidades en toda su vida útil, el costo de depreciación por unidad sería:

($100.000.000 / 20.000) = $500

Si en el primer periodo la máquina produjo 1.000 unidades, la depreciación para ese período sería: 1.000 × $500 = $500.000. Este cálculo se repetirá en cada período, ajustándose según la cantidad de unidades producidas.

No dejes de leer: ¿Cuál es la diferencia entre IVA generado e IVA descontable?

¿Qué es el valor residual en la depreciación?

El valor residual, también conocido como “valor de rescate” o “valor de salvamento”, es el valor estimado que un activo conserva al final de su vida útil y representa el monto que podría recuperarse si el activo se vendiera en ese momento. Según los Estándares Internacionales, esta porción del costo del activo no se deprecia, ya que se espera que el activo aún mantenga un valor en el mercado después de completar su ciclo productivo.

En términos simples, el valor residual es lo que se podría obtener actualmente por el activo si ya estuviera en las mismas condiciones de desgaste y antigüedad que tendrá al final de su vida útil. Este valor es clave para calcular la depreciación, pues permite a las empresas ajustar sus estimaciones de gasto y reflejar un valor final realista para sus activos.

¿Cómo se contabiliza la depreciación?

La depreciación representa el desgaste de un activo a lo largo del tiempo, por lo que debe reflejarse en los registros contables de dos maneras: como un gasto en el estado de resultados y como una reducción en el valor del activo en el estado de situación financiera. Para esto, se utiliza una cuenta especial llamada depreciación acumulada, que registra el monto total de depreciación aplicada al activo desde su adquisición.

Al contabilizar la depreciación, no se reduce directamente el valor del activo en la cuenta principal, sino que se crea una subcuenta de depreciación acumulada. Esta subcuenta va aumentando con cada registro de depreciación hasta que el activo se amortiza completamente o se alcanza su valor residual.

¡Veamos un ejemplo!

La empresa “ABC” adquiere un vehículo por un valor de $75.000.000 con una vida útil estimada de 10 años y sin valor residual. La empresa desea calcular la depreciación anual y mensual utilizando el método de línea recta.

Depreciación anual = ($75.000.000) / 10 (vida útil)

Depreciación anual = $7.500.000

Depreciación mensual = $7.500.000 / 12 (meses del año) = $625.000

El registro contable mensual de la depreciación sería:

| Cuenta | Descripción | Débito | Crédito |

| 516035 | Gasto por depreciación | $625.000 | |

| 159245 | Depreciación acumulada | $625.000 |

La comprensión de la depreciación es esencial para el manejo de activos en cualquier organización y es una herramienta fundamental en la contabilidad financiera. Sigue aprendiendo y explora más editoriales en el portal Siempre Al Día.