Índice

ToggleEl impuesto sobre las ventas, comúnmente denominado impuesto al valor agregado ―IVA―, es un gravamen que recae sobre el consumo de bienes y la prestación de servicios. Es un impuesto del orden nacional, indirecto, de naturaleza real, de causación instantánea y de régimen general.

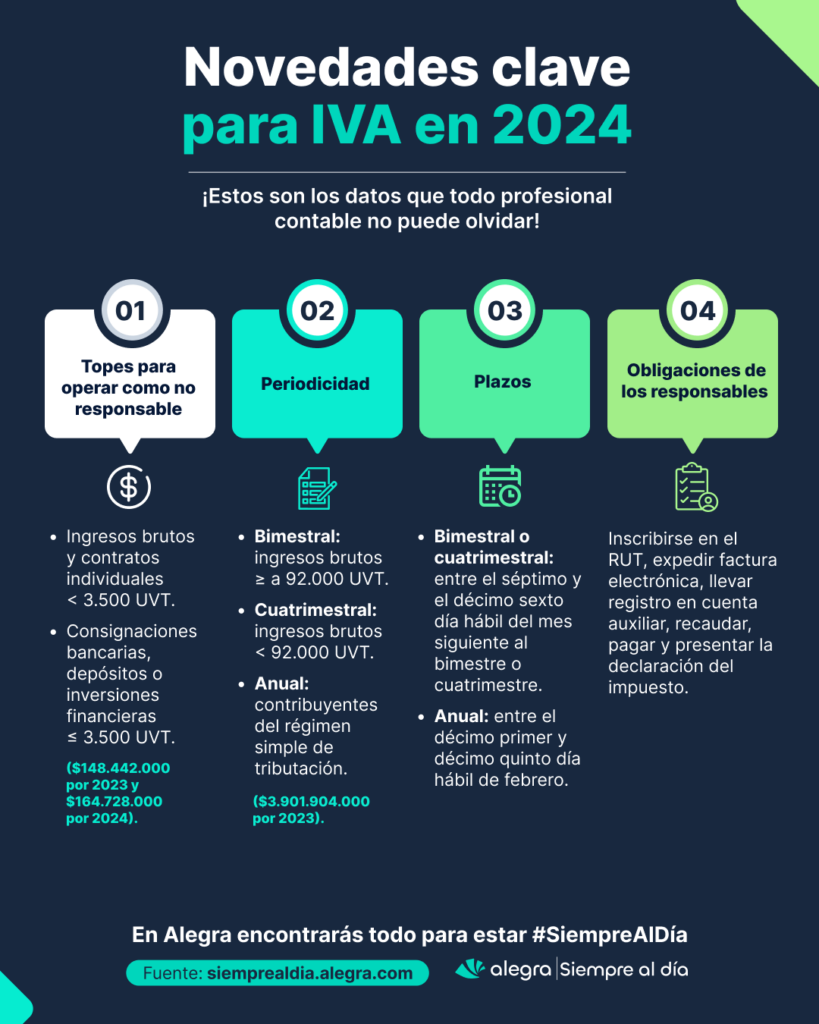

A continuación, presentamos las novedades en IVA más importantes que debes conocer para el 2024:

Novedades en IVA 2024 respecto a los requisitos para que personas naturales no sean responsables de dicho impuesto

De acuerdo con el parágrafo 3 del artículo 437 del Estatuto Tributario —ET—, modificado por la Ley 2010 de 2019, deberán registrarse como responsables del IVA quienes realicen actividades gravadas con el impuesto (mencionadas en el artículo 420 del ET), con excepción de las personas naturales comerciantes y los artesanos (que sean minoristas o detallistas), los pequeños agricultores y los ganaderos, así como quienes presten servicios, siempre y cuando cumplan la totalidad de las siguientes condiciones:

| Requisitos del parágrafo 3 del artículo 437 del ET | Tope |

| 1. En el año anterior (2023) o en el año en curso (2024) el total de sus ingresos brutos fiscales, provenientes exclusivamente de su actividad operacional gravada con IVA, sin incluir aquellos ingresos derivados de operaciones excluidas de este impuesto, no debe igualar o exceder las 3.500 UVT. | 3.500 UVT ($148.442.000 para 2023 o $167.728.000 para 2024) |

| 2. Durante 2024 no deben poseer más de un establecimiento de comercio, oficina, sede, local o negocio donde ejerzan su actividad. | =< 1 |

| 3. Durante 2024 en el establecimiento de comercio, oficina, sede, local o negocio no se deben desarrollar actividades: | Bajo franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles. |

| 4. No ser usuarios aduaneros durante 2024. | N/A |

| 5. No haber celebrado en el año inmediatamente anterior (2023) ni en el año en curso (2024) contratos de venta de bienes y/o prestación de servicios gravados por valor individual, igual o superior a 3.500 UVT. Nota: para la celebración de contratos de venta de bienes y/o de prestación de servicios gravados por cuantía individual y superior a 3.500 UVT, estas personas deberán inscribirse previamente como responsables del IVA, formalidad que deberá exigirse por el contratista para la procedencia de costos y deducciones. Lo anterior también será aplicable cuando un mismo contratista celebre varios contratos que superen la suma de 3.500 UVT. | 3.500 UVT ($148.442.000 para 2023 o $167.728.000 para 2024) |

| 6. El monto de sus consignaciones bancarias, depósitos o inversiones financieras durante el año anterior (2023) o por el 2024, provenientes de actividades gravadas con IVA, no debe superar el equivalente a 3.500 UVT. | 3.500 UVT ($148.442.000 para 2023 o $167.728.000 para 2024) |

Tip Alegra: el tope de 3.500 UVT, mencionado en algunos de los numerales del parágrafo 3 del artículo 437 del ET como requisito para poder operar como no responsable del IVA, se incrementará a 4.000 UVT cuando se trate de una persona natural prestadora de servicios cuyos ingresos se deriven de contratos con el Estado.

Cabe destacar que si la persona natural cumple con la totalidad de las condiciones referidas al año 2023 y, por ende, puede operar como no responsable de IVA durante 2024, pero en el transcurso de este último año incumple alguna de las condiciones señaladas, entonces deberá inscribirse como responsable del IVA a partir del inicio del período siguiente. Sería responsable del IVA por primera vez y estaría obligada a cobrar y pagar el impuesto durante el resto del año 2024. Las declaraciones de este impuesto deberá presentarlas de forma bimestral de acuerdo con el artículo 600 del ET. Para el siguiente año de operación deberá revisar si se cumplen los topes para la presentación de la declaración de forma cuatrimestral.

Si la persona omite la obligación de operar como responsable de IVA, la Dian podrá reclasificarlo de oficio. Te invitamos a leer nuestro editorial “Declaración de IVA: efectos de no cumplir los topes para operar como no responsable” para que conozcas el impacto derivado de tal reclasificación.

Contribuyentes en el régimen simple ¿cuándo operan como no responsables de IVA?

En el caso de los contribuyentes del régimen simple de tributación, el parágrafo 4 del artículo 437 del ET, modificado por el artículo 74 de la Ley 2277 de 2022, señala que no serán responsables del IVA las personas naturales y jurídicas cuando únicamente desarrollen una o más actividades establecidas en el numeral 1 del artículo 908 del ET (actividades de tiendas pequeñas, minimercados, micromercados y peluquerías). Tampoco serán responsables de este impuesto las personas naturales contribuyentes del SIMPLE cuando sus ingresos brutos sean inferiores a 3.500 UVT ($167.728.000 para 2024).

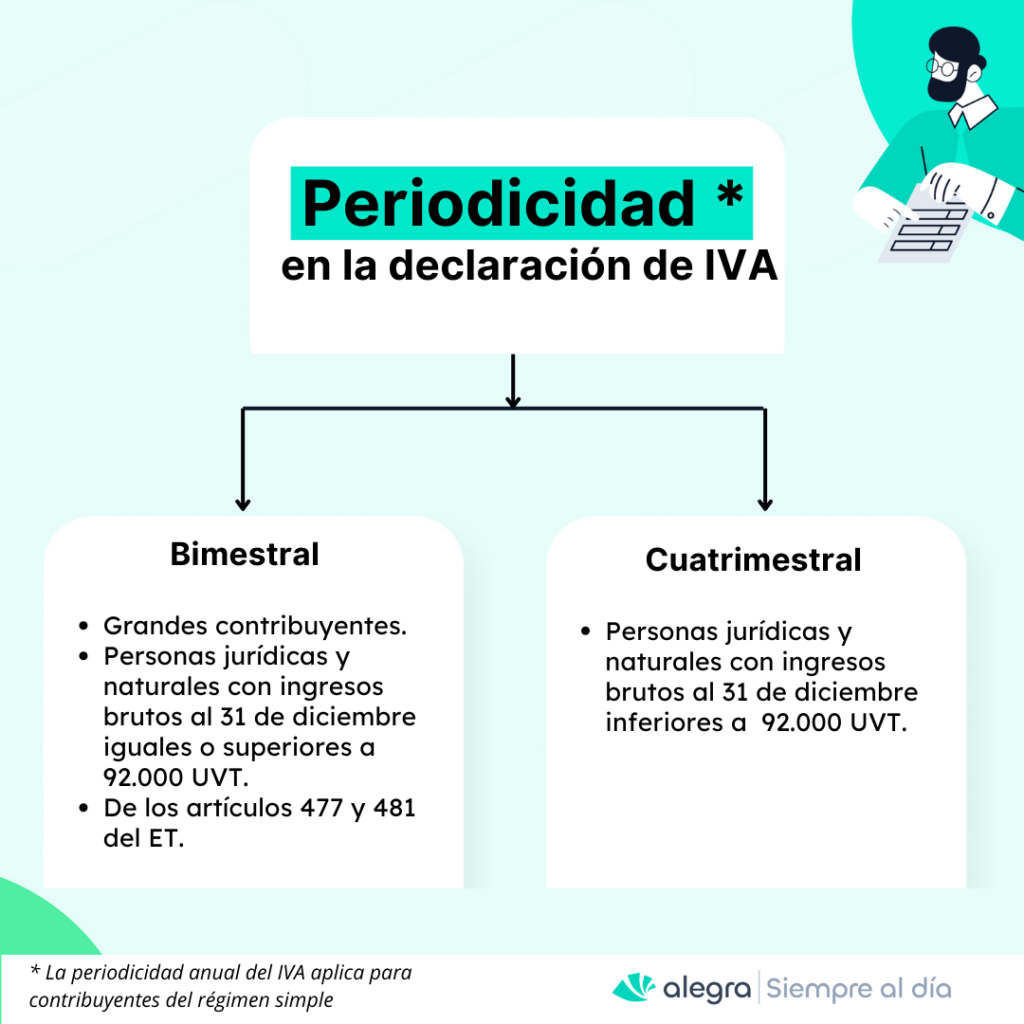

Declaración de IVA bimestral y cuatrimestral en 2024, ¿cuándo procede?

De acuerdo con el artículo 600 del ET, la presentación de la declaración de IVA de forma bimestral o cuatrimestral depende del nivel de ingresos brutos (gravados y exentos) del contribuyente obtenidos al cierre del año anterior al gravable (para la declaración en 2024, el año anterior sería el 2023) así:

- Bimestral: responsables de IVA, grandes contribuyentes, así como personas naturales y jurídicas cuyos ingresos brutos al 31 de diciembre del año 2023 hayan sido iguales o superiores a 92.000 UVT ($3.901.904.000 por el 2023). Esta periodicidad también aplica para los responsables mencionados en los artículos 477 y 481 del ET.

- Cuatrimestral: responsables de IVA que sean personas naturales o jurídicas cuyos ingresos brutos a 31 de diciembre del año 2023 hayan sido inferiores a 92.000 UVT ($3.901.904.000 por el 2023).

- Anual: contribuyentes del régimen simple de tributación.

Con el Concepto 283 de agosto 3 de 2021, la Dian revocó los oficios 01827 del 19 de junio de 2015 y 004655 del 5 de marzo de 2020, mediante los cuales se pronunció respecto a la forma de determinar el período gravable del IVA. Así, aclaró que los “ingresos brutos” mencionados en los numerales 1 y 2 del artículo 600 del ET, para definir la periodicidad del IVA, deberán entenderse como aquellos del orden fiscal provenientes de actividades gravadas y/o exentas del IVA, descartando a aquellos ingresos derivados de actividades excluidas del impuesto.

Plazos de presentación de la declaración de IVA en 2024

Según los artículos 1.6.1.13.2.30 y 1.6.1.13.2.31 del Decreto 1625 de 2016 sustituidos por el artículo 1 del Decreto 2229 de 2023, los responsables de este impuesto, grandes contribuyentes y aquellas personas jurídicas naturales deberán atender los siguientes plazos, dependiendo del último dígito del NIT:

Declaración bimestral

Aquellos con ingresos brutos gravados a diciembre 31 del año anterior iguales o superiores a 92.000 UVT ($3.901.904 por 2023, para las declaraciones en el año 2024) así como los responsables mencionados en los artículos 477 y 481 del ET:

| Último dígito del NIT | Bimestre enero – febrero | Bimestre marzo – abril | Bimestre mayo – junio |

| Fecha máxima en 2024 | |||

| 1 | 11 de marzo | 10 de mayo | 10 de julio |

| 2 | 12 de marzo | 14 de mayo | 11 de julio |

| 3 | 13 de marzo | 15 de mayo | 12 de julio |

| 4 | 14 de marzo | 16 de mayo | 15 de julio |

| 5 | 15 de marzo | 17 de mayo | 16 de julio |

| 6 | 18 de marzo | 20 de mayo | 17 de julio |

| 7 | 19 de marzo | 21 de mayo | 18 de julio |

| 8 | 20 de marzo | 22 de mayo | 19 de julio |

| 9 | 21 de marzo | 23 de mayo | 22 de julio |

| 0 | 22 de marzo | 24 de mayo | 23 de julio |

| Último dígito del NIT | Bimestre julio – agosto | Bimestre septiembre – octubre | Bimestre noviembre – diciembre |

| Fecha máxima en 2024 | |||

| 1 | 10 de septiembre | 13 de noviembre | 13 de enero |

| 2 | 11 de septiembre | 14 de noviembre | 14 de enero |

| 3 | 12 de septiembre | 15 de noviembre | 15 de enero |

| 4 | 13 de septiembre | 18 de noviembre | 16 de enero |

| 5 | 16 de septiembre | 19 de noviembre | 17 de enero |

| 6 | 17 de septiembre | 20 de noviembre | 20 de enero |

| 7 | 18 de septiembre | 21 de noviembre | 21 de enero |

| 8 | 19 de septiembre | 22 de noviembre | 22 de enero |

| 9 | 20 de septiembre | 25 de noviembre | 23 de enero |

| 0 | 23 de septiembre | 26 de noviembre | 24 de enero |

Declaración cuatrimestral

Aquellos con ingresos brutos gravados a diciembre 31 del año anterior, inferiores a 92.000 UVT ($3.901.904 por 2023, para las declaraciones en el año 2024):

| Último dígito del NIT | Cuatrimestre enero – abril | Cuatrimestre mayo – agosto | Cuatrimestre septiembre – diciembre |

| Fecha máxima en 2024 | |||

| 1 | 10 de mayo | 10 de septiembre | 13 de enero |

| 2 | 14 de mayo | 11 de septiembre | 14 de enero |

| 3 | 15 de mayo | 12 de septiembre | 15 de enero |

| 4 | 16 de mayo | 13 de septiembre | 16 de enero |

| 5 | 17 de mayo | 16 de septiembre | 17 de enero |

| 6 | 20 de mayo | 17 de septiembre | 20 de enero |

| 7 | 21 de mayo | 18 de septiembre | 21 de enero |

| 8 | 22 de mayo | 19 de septiembre | 22 de enero |

| 9 | 23 de mayo | 20 de septiembre | 23 de enero |

| 0 | 24 de mayo | 23 de septiembre | 24 de enero |

Si deseas saber más sobre el calendario tributario nacional 2024 te invitamos a leer nuestro editorial “Calendario tributario: estos son los plazos para las obligaciones fiscales a partir de 2024”.

Declaración anual consolidada de IVA para contribuyentes del régimen simple de tributación

Según el artículo 1.6.1.13.2.51 del Decreto 1625 de 2016 sustituido por el artículo 1 del Decreto 2229 de 2023, los contribuyentes del régimen simple de tributación que sean responsables de este impuesto deberán presentar su declaración anual consolidada de IVA en los siguientes plazos:

| Último dígito | Fecha máxima en 2024 |

| 1-2 | 15 de febrero |

| 3-4 | 16 de febrero |

| 5-6 | 19 de febrero |

| 7-8 | 20 de febrero |

| 9-0 | 21 de febrero |

!Recuerda que, desde Siempre Al día podrás acceder a nuestro calendario tributario digital, donde podrás consultar todas las fechas de vencimiento de tus obligaciones tributarias!

Obligaciones sustanciales y formales de los responsables de IVA

Las personas naturales y jurídicas que se clasifiquen como responsables del IVA deben cumplir con ciertas obligaciones sustanciales y formales, entre las que se destacan:

Inscribirse en el RUT

Una de las primeras obligaciones formales que deben cumplir los responsables del IVA es la inscripción en el RUT. En este tendrá que figurar el código de responsabilidad 48, “Impuesto sobre las ventas”, y deberá mantenerse actualizado. En caso de no cumplir esta obligación, podrán ser sometidos a las sanciones tributarias previstas en el artículo 658-3 del ET.

Tip Alegra: el parágrafo 3 del artículo 437 del ET indica que los no responsables del IVA también deben inscribirse en el RUT cuando realicen operaciones de venta de bienes o servicios a favor de terceros que sí sean responsables del IVA. Asimismo, deberán entregar copia del registro al adquiriente de los bienes y servicios.

Expedir factura electrónica o documento equivalente

Según el artículo 1.6.1.4.2 del Decreto 1625 de 2016, modificado por el Decreto 442 de 2023 y el artículo 7 de la Resolución 000165 de 2023, los responsables del IVA se encuentran obligados a expedir factura de venta y/o documento equivalente por cada una de las operaciones que realicen.

Si no cumplen con esta obligación, podrán incurrir en la sanción del numeral 1 del artículo 657 del ET, correspondiente al cierre del establecimiento de comercio, oficina, consultorio o donde se ejerza la actividad, por un término de 3 días.

Llevar registro auxiliar y cuenta corriente

El artículo 509 del ET señala que los responsables del IVA deberán llevar un registro auxiliar de ventas y compras, y una cuenta mayor o de balance cuya denominación será “impuesto a las ventas por pagar”, en la cual se deberán realizar los siguientes registros:

En el haber o crédito:

- El valor del impuesto generado por las operaciones gravadas.

- El valor de los impuestos a los que se refieren los literales “a” y “b” del artículo 486 del ET (el IVA correspondiente a los bienes gravados devueltos por el responsable durante el período y el IVA correspondiente a adquisiciones gravadas, que se anulen, rescindan o resuelvan durante el período).

En el debe o débito:

- El valor de los impuestos descontables previstos en el artículo 485 del ET (el IVA facturado al responsable por la adquisición de bienes corporales, muebles y servicios, y el IVA pagado en la importación de bienes corporales muebles).

- El valor de los impuestos señalados en los literales “a” y “b” del artículo 484 del ET, siempre que tales valores se hayan registrado previamente en el haber o crédito de la cuenta.

Es importante resaltar que la cuenta “impuesto a las ventas por pagar” es un rubro del pasivo y, por tanto, es de naturaleza crédito. Así, en el lado crédito se registra el valor del IVA generado por el responsable, el cual se encuentra pendiente por pagar a la Dian. Por su parte, en el lado débito se registra el IVA descontable a favor del responsable, derivado de las operaciones realizadas.

Tip Alegra: la obligación de llevar el registro auxiliar y la cuenta corriente recae sobre todos aquellos responsables del IVA, independientemente de que se encuentren obligados o no a llevar contabilidad (ver el Concepto 39683 de 1998).

Recaudar el IVA, presentar la declaración y pagar el impuesto a cargo

Los responsables del IVA tienen el deber de liquidar y recaudar el valor de este impuesto generado en la operación económica desarrollada a la tarifa con la cual se encuentre gravada, ya sea la del 19 % o 5 %. Posteriormente, deberán presentar y pagar la respectiva declaración del IVA (formulario 300) bimestral, cuatrimestral o anualmente (este último para el caso de los contribuyentes del régimen simple), de acuerdo con lo consagrado en el artículo 600 del ET.

En los períodos en los cuales los responsables del IVA no hayan efectuado operaciones sometidas a dicho impuesto ni operaciones que den lugar a impuestos descontables, ajustes o deducciones en los términos de los artículos 484 y 486 del ET, no estarán obligados a presentar la declaración del IVA (ver el inciso tercero del artículo 601 del ET).

De no cumplirse con el recaudo, pago y presentación de la declaración del IVA, el responsable de este impuesto podrá verse expuesto a la sanción del artículo 402 del Código Penal:

Artículo 402. Omisión del agente retenedor o recaudador. <Artículo modificado por el artículo 339 de la Ley 1819 de 2016>. El agente retenedor o autorretendor que no consigne las sumas retenidas o autorretenidas por concepto de retención en la fuente dentro de los dos (2) meses siguientes a la fecha fijada por el Gobierno nacional para la presentación y pago de la respectiva declaración de retención en la fuente o quien encargado de recaudar tasas o contribuciones públicas no las consigne dentro del término legal, incurrirá en prisión de cuarenta (48) a ciento ocho (108) meses y multa equivalente al doble de lo no consignado sin que supere el equivalente a 1.020.000 UVT.

En la misma sanción incurrirá el responsable del impuesto sobre las ventas o el impuesto nacional al consumo que, teniendo la obligación legal de hacerlo, no consigne las sumas recaudadas por dicho concepto, dentro de los dos (2) meses siguiente a la fecha fijada por el Gobierno nacional para la presentación y pago de la respectiva declaración del impuesto sobre las ventas (…).

Los subrayados son del Equipo Siempre al Día.

Declaración del IVA presentada en un período equivocado

Dada la declaratoria de inexequibilidad del parágrafo 2 del artículo 1.6.1.6.3 del Decreto 1625 de 2016, mediante la Sentencia 25406 de 2022 del Consejo de Estado, y la carencia de aplicabilidad del artículo 92 de la Ley 2277 de 2022 (ver el Concepto 165 de 2023 de la Dian), la Administración tributaria expidió el Concepto General 712 del 22 de junio de 2023, donde expuso 2 escenarios en torno a las declaraciones del IVA. Estos brindan un panorama sobre lo que podría ocurrir en los casos en que la declaración se presente en un período equivocado. El concepto aclaró lo siguiente:

Escenario 1. Declaraciones del IVA bimestrales presentadas con periodicidad cuatrimestral

En caso de que un responsable del IVA obligado a declarar de manera bimestral lo realice de forma cuatrimestral, deberá corregir la declaración cuatrimestral (atendiendo los artículos 588 y 589 del ET) para incluir y ajustar la información relativa a ingresos, compras, liquidación privada, impuestos descontables y demás conceptos correspondientes a cualquiera de los bimestres a su elección, además de liquidar las sanciones a las que haya lugar.

En relación con el bimestre objeto de la corrección de la declaración, deberá presentar la correspondiente declaración del IVA, liquidando la sanción por extemporaneidad, según sea el caso (artículos 641 y 642 del ET) junto con los respectivos intereses moratorios (artículo 634 del ET).

Respecto a los intereses moratorios, es necesario tener presente que, aunque el IVA se hubiese pagado en su totalidad con la presentación de la declaración cuatrimestral, una parte de este (o su totalidad, en ciertos casos) debía pagarse con la presentación de una declaración bimestral cuyo vencimiento era anterior. Por tanto, puede haber una diferencia de aproximadamente dos (2) meses entre la fecha en la que se debía pagar una parte (o la totalidad) del IVA y la fecha en que efectivamente se pagó.

Escenario 2. Declaraciones del IVA cuatrimestrales presentadas con periodicidad bimestral

Cuando un responsable del IVA se encuentre obligado a presentar su declaración de forma cuatrimestral y la haya presentado de forma bimestral, deberá corregir cualquiera de las dos declaraciones bimestrales presentadas. Tendrá que ajustarla de acuerdo a los ingresos, compras, liquidación privada, impuestos descontables y demás conceptos que pertenezcan al cuatrimestre. Además, deberá liquidar la sanción por corrección, según sea el caso, atendiendo lo dispuesto en los artículos 588, 589 y 644 del ET.

El responsable también deberá corregir la declaración bimestral restante para, igualmente, incluir y ajustar la información correspondiente al mismo cuatrimestre objeto de la declaración. Con esta segunda corrección se entenderá sustituida la primera corrección efectuada, con lo cual habría lugar a considerar que solo una declaración del IVA produce efectos jurídicos.

Si en alguno de los bimestres el responsable del IVA no presentó la declaración del impuesto atendiendo lo consagrado en el inciso tercero del artículo 601 del ET, tan solo será necesario llevar a cabo una corrección en los términos antes planteados.

Tip Alegra: la corrección de las declaraciones del IVA presentadas en períodos equivocados la puede realizar voluntariamente el responsable del IVA cuando se percate del error. Sin embargo, también puede realizarla a solicitud de la Dian, siempre y cuando la entidad actúe dentro del término de firmeza de la declaración.

Perfecciona tus habilidades contables manteniéndote al día con las últimas novedades y tendencias fiscales. Al suscribirte a nuestro boletín, ganarás acceso exclusivo a información especializada que potenciará tu carrera profesional.

¡Mantente a la vanguardia en el dinámico terreno fiscal! Suscríbete ahora y eleva tus competencias profesionales a un nivel superior.