Índice

ToggleEste campo combina principios matemáticos con teorías económicas para analizar y resolver problemas relacionados con la evaluación de riesgos y la predicción de tendencias financieras.

Este editorial, especialmente diseñado para estudiantes de contaduría, busca no solo profundizar su comprensión teórica, sino también equiparlos con habilidades prácticas para aplicar estos conceptos en situaciones reales del mundo financiero. ¿Empezamos? 👇

¿Qué es la matemática financiera?

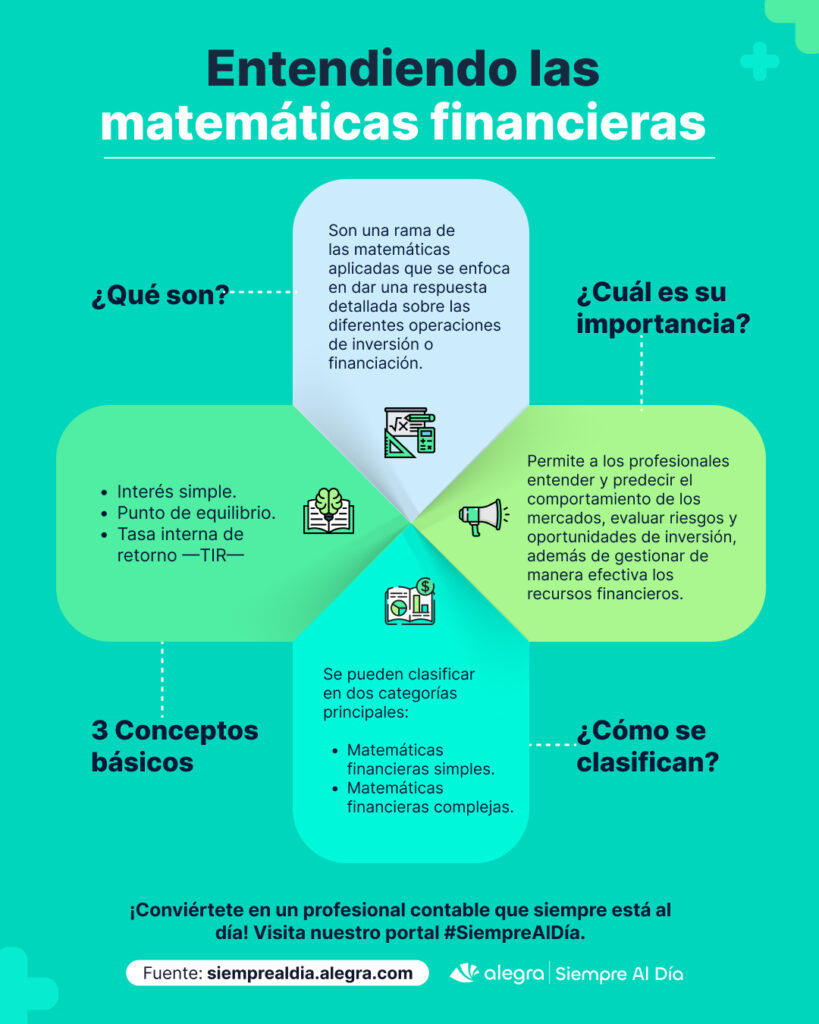

Las matemáticas financieras son una rama de las matemáticas aplicadas que se enfoca en dar una respuesta detallada sobre las diferentes operaciones de inversión o financiación. Utiliza conceptos como el valor del dinero en el tiempo, tasas de interés, y amortizaciones para tomar decisiones financieras inteligentes.

Esto implica no solo entender cómo el dinero cambia de valor a lo largo del tiempo, sino también cómo se pueden optimizar las decisiones financieras para maximizar los beneficios o minimizar los riesgos. Por ejemplo, en el contexto de una inversión, las matemáticas financieras ayudan a determinar cuánto valdrá esa inversión en el futuro, considerando variables como las tasas de interés y el tiempo.

Además, esta disciplina se extiende a la planificación y análisis de proyectos financieros a largo plazo. Esto incluye la evaluación de la viabilidad de proyectos de inversión, la planificación de estrategias de financiamiento para empresas, y la gestión de carteras de inversión. Las matemáticas financieras proporcionan los métodos para calcular los flujos de efectivo futuros, evaluar el riesgo asociado a diferentes opciones de inversión, y determinar la mejor estrategia financiera.

Además, ¿sabías que también funcionan en la vida personal? ¡Así es! En el ámbito personal, las matemáticas financieras son igualmente relevantes. Ayudan a tomar decisiones informadas sobre hipotecas, planes de ahorro para la jubilación, seguros, y otras decisiones financieras importantes. La capacidad de aplicar principios financieros matemáticos a situaciones cotidianas puede marcar una diferencia significativa en la salud financiera a largo plazo de una persona.

¿Cuál es la importancia de las matemáticas financieras?

La matemática financiera es crucial para tomar decisiones informadas en el mundo de las finanzas. Permite a los profesionales entender y predecir el comportamiento de los mercados, evaluar riesgos y oportunidades de inversión, y gestionar de manera efectiva los recursos financieros.

Uno de los roles más relevantes de la matemática financiera es su capacidad para ayudar a los profesionales a comprender y anticipar las tendencias y comportamientos de los mercados financieros. En un entorno económico que está en constante cambio y evolución, la capacidad de predecir movimientos de mercado, aunque sea de manera aproximada, es invaluable. Esto no solo ayuda a las empresas y a los inversores a maximizar sus ganancias, sino que también les permite mitigar los riesgos asociados a sus inversiones.

La gestión efectiva de los recursos financieros es otro ámbito donde la matemática financiera juega un papel valioso. Esto incluye no solo la gestión de inversiones, sino también la planificación financiera estratégica dentro de las empresas. La matemática financiera permite a los gerentes y directores financieros elaborar presupuestos, planificar flujos de efectivo, evaluar proyectos de inversión y optimizar la estructura de capital de la empresa. Estas actividades son esenciales para mantener la salud financiera y promover el crecimiento sostenible de cualquier organización.

Te puede interesar: 10 términos tributarios que todo estudiante en contaduría debe conocer

¿Cómo se clasifican las matemáticas financieras?

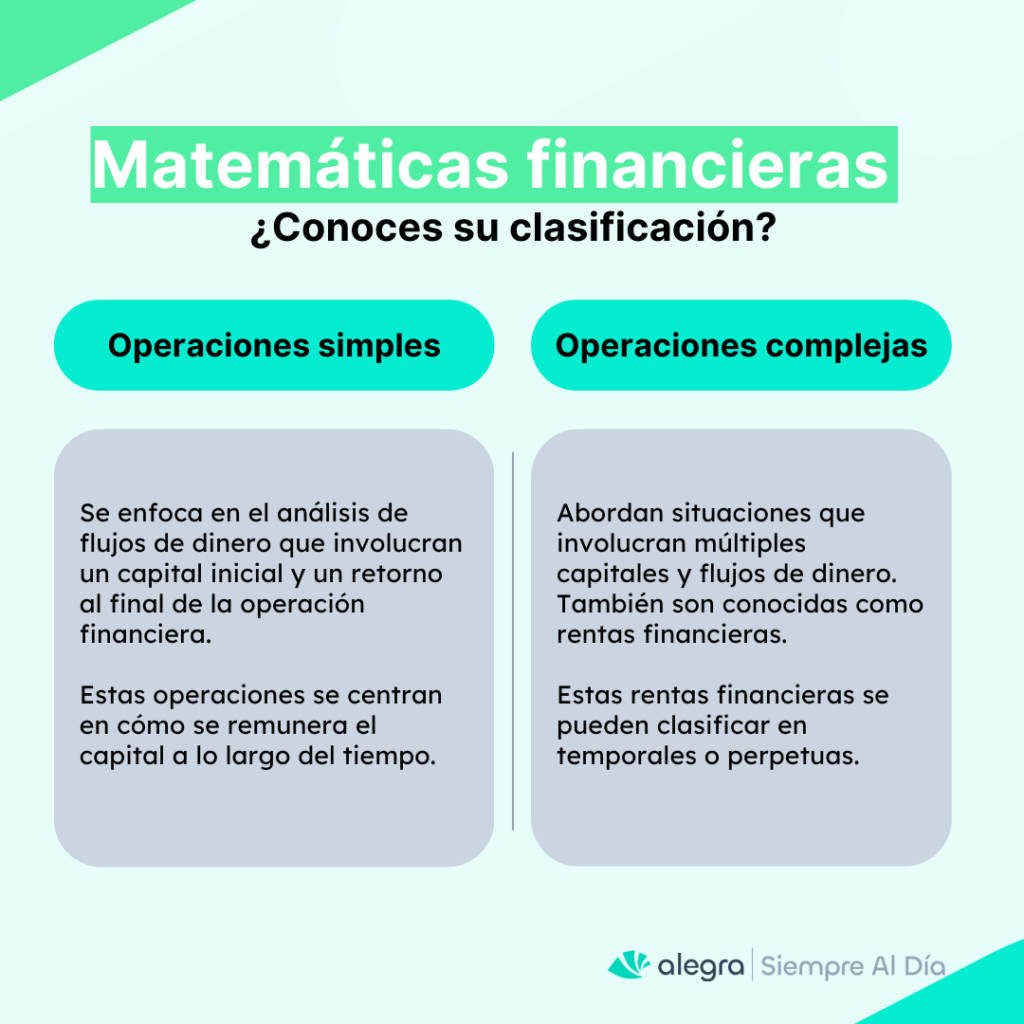

Las matemáticas financieras se pueden clasificar en dos categorías principales: operaciones financieras simples y operaciones financieras complejas. Cada una de estas categorías aborda diferentes aspectos y complejidades de las operaciones financieras, veamos:

Operaciones financieras simples

Esta categoría se enfoca en el análisis de flujos de dinero que involucran un capital inicial y un retorno al final de la operación financiera. Dentro de las operaciones financieras simples, se estudian principalmente las operaciones de descuento e interés. Estas se centran en cómo se remunera el capital a lo largo del tiempo.

El interés, un componente clave en esta categoría, puede ser simple o compuesto. El interés simple se calcula únicamente sobre el capital inicial y se mantiene constante durante toda la duración del crédito o inversión. Por otro lado, el interés compuesto se calcula sobre el capital inicial más los intereses acumulados en períodos anteriores, lo que resulta en un crecimiento exponencial del capital a lo largo del tiempo.

Operaciones financieras complejas

Las operaciones financieras complejas abordan situaciones que involucran múltiples capitales y flujos de dinero. Estas operaciones son conocidas también como rentas financieras y se caracterizan por el análisis de sucesiones de pagos o cobros que ocurren en momentos específicos y a intervalos regulares.

Dentro de esta categoría, las rentas financieras se pueden clasificar en temporales o perpetuas. Las rentas financieras temporales se refieren a aquellas que tienen un período de tiempo definido, mientras que las rentas financieras perpetuas no tienen un final establecido. Además, estas pueden ser anticipadas o vencidas, dependiendo de si el pago o cobro se realiza antes o después de una fecha determinada. También pueden diferenciarse en inmediatas o diferidas, basándose en si los pagos se realizan al inicio o se posponen para un momento posterior.

Conceptos básicos de matemáticas financieras

Para entender las matemáticas financieras, es esencial familiarizarse con algunos conceptos clave:

1. Apalancamiento financiero: se refiere al uso de deuda para financiar inversiones. Aumenta la posibilidad de obtener mayores retornos, pero también incrementa el riesgo de pérdidas. Es una estrategia importante en la gestión financiera y la toma de decisiones de inversión.

2. Interés simple: se calcula como un porcentaje fijo del capital inicial o principal. Se aplica durante toda la duración del préstamo o inversión, pero solo sobre el monto principal, sin tener en cuenta los intereses acumulados en períodos anteriores.

3. Interés compuesto: se calcula sobre el capital inicial y también sobre los intereses acumulados en períodos anteriores. Esto significa que los intereses se “capitalizan”, lo que puede llevar a un crecimiento exponencial del capital a lo largo del tiempo.

4. Valor presente o valor actual: es el valor actual de una cantidad de dinero que se recibirá en el futuro, descontado a una tasa de interés específica. Este concepto es crucial para comparar el valor del dinero en diferentes momentos en el tiempo.

5. Período de recuperación: es el tiempo que se tarda en recuperar el costo inicial de una inversión a través de los flujos de caja generados por la misma. Es una medida de la liquidez y el riesgo de una inversión, aunque no tiene en cuenta el valor del dinero en el tiempo.

6. Interés: el interés es el costo del uso del dinero. Se puede entender como el precio que se paga por el préstamo de fondos o, desde la perspectiva del inversor, como la recompensa por diferir el consumo y prestar ese dinero a otros.

7. Punto de equilibrio: se refiere al instante en que una empresa logra cubrir tanto sus costos fijos como variables. Es decir, el momento en que los ingresos igualan a los egresos, resultando en una situación donde no se generan ni ganancias ni pérdidas.

8. Valor futuro: es el valor que alcanzará una inversión en un momento futuro, teniendo en cuenta una tasa de interés y un tiempo específicos. Este concepto es utilizado para estimar cuánto crecerá una inversión o un capital a lo largo del tiempo.

9. Valor presente neto —VPN—: es una técnica de análisis de inversión que permite evaluar la rentabilidad de un proyecto. Consiste en descontar al valor presente todos los flujos de caja futuros que generará la inversión, y luego restarle la inversión inicial. Un VPN positivo indica que el proyecto generaría un retorno sobre la inversión.

10. Tasa interna de retorno —TIR—: es una tasa de rendimiento utilizada en el análisis de inversiones para medir y comparar la rentabilidad de las inversiones. Es la tasa de descuento que hace que el Valor Presente Neto de todos los flujos de caja de un proyecto sea igual a cero. La TIR se utiliza para evaluar la atractividad de una inversión o proyecto.

Continúa explorando en nuestro portal Siempre Al Día y mantente actualizado con las últimas noticias e información de valor en el mundo de la contaduría.