Índice

ToggleEn medio del registro contable y de la elaboración de estados financieros se puede presentar una inadecuada clasificación de activos y pasivos que genera una distorsión de la información a revelar en las notas o en los hallazgos del análisis financiero.

Por tanto, a continuación se identifica el impacto de esta clasificación en los hallazgos del análisis financiero y algunas recomendaciones para mejorar la calidad de la información.

Tip Alegra: se debe tener en cuenta que el término “corriente” también puede identificarse en algunos textos técnicos como “a corto plazo” o “circulante” y para el caso del término “no corriente” en algunos textos se hace referencia a “a largo plazo” o “no circulante”.

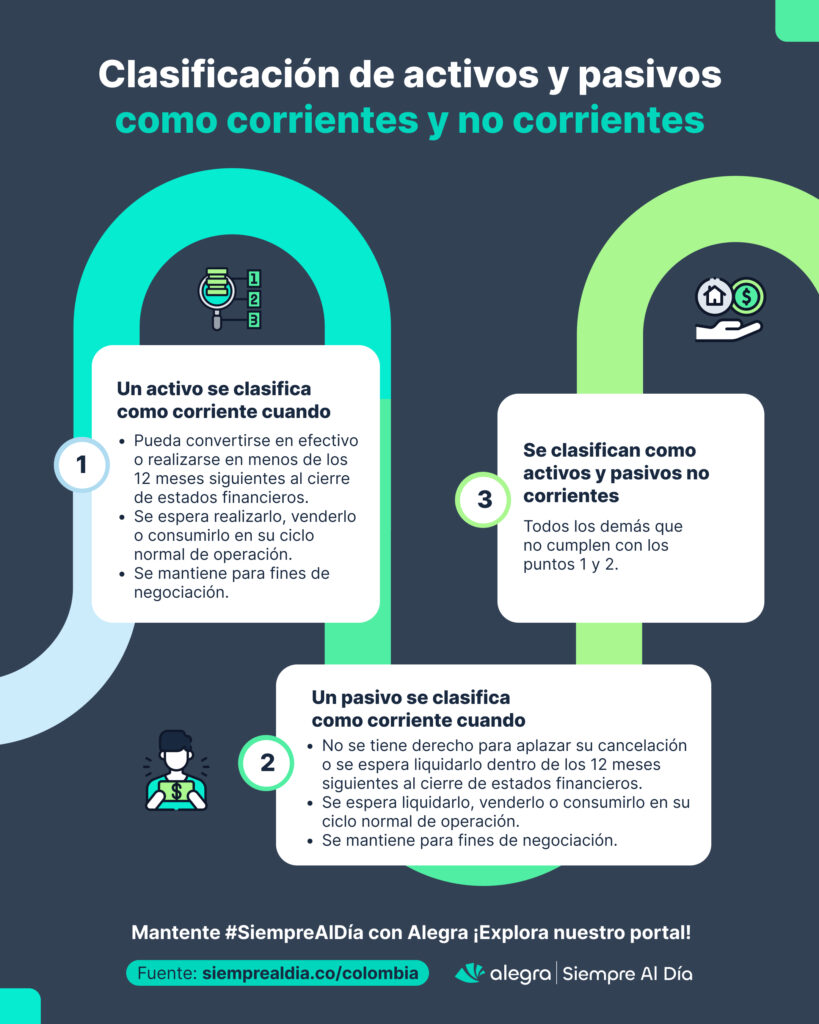

¿Cómo se clasifican activos y pasivos como corrientes y no corrientes con base en el Estándar para Pymes?

Lo primero que se debe atender es qué expone la normativa contable para la clasificación de activos y pasivos como corrientes y no corrientes.

Al respecto, las secciones 3 y 4 del Estándar para Pymes exponen que, los estados financieros deben presentar la situación financiera de la entidad, su rendimiento financiero y los flujos de efectivo que genera y esta es la justificación principal de realizar la clasificación.

En cuanto a la presentación de activos y pasivos corrientes y no corrientes se debe tener en cuenta de acuerdo con los párrafos 4.4 y siguientes del Estándar para Pymes realizar los siguientes pasos:

Además, como mínimo se deben incluir en el estado de situación financiera partidas que presenten los siguientes elementos del activo y pasivo:

- Efectivo y equivalentes al efectivo

- Deudores comerciales y otras cuentas por cobrar

- Activos financieros

- Inventarios

- Propiedades, planta y equipo

- Propiedades de inversión

- Relación de depreciaciones, amortizaciones y deterioros.

- Activos intangibles

- Activos biológicos

- Inversiones

- Acreedores comerciales y otras cuentas por pagar

- Pasivos financieros.

- Pasivos y activos por impuestos corrientes

- Provisiones.

- Pasivos por impuestos diferidos y activos por impuestos diferidos

Explora más información sobre la estructura en la que se deben presentar las partidas de activos y pasivos en el estado de situación financiera en nuestro artículo: Estructura del Estado de situación financiera: pasos para su elaboración.

¿Qué impacto tiene la correcta clasificación de los activos y pasivos para el análisis financiero?

Luego de revisar la normativa contable es necesario identificar qué impacto tiene la correcta clasificación de activos y pasivos como corrientes y no corrientes en el análisis financiero. Para esto conviene aterrizar algunos ejemplos con los indicadores que más evidencian impacto como los de liquidez o endeudamiento.

Análisis de la liquidez

Los indicadores que miden la liquidez de la entidad realizan una comparación entre los rubros del activo y el pasivo y la capacidad que tiene la empresa de cubrir sus obligaciones en el corto plazo.

En el caso de indicadores como el de razón corriente y capital de trabajo (o fondo de maniobra) se utiliza el total del activo a corto plazo para evaluar si la entidad está en capacidad de cubrir con este su pasivo corriente.

A continuación se exponen algunos ejemplos de los efectos de una incorrecta clasificación.

| Ejemplo 1 | Posible situación | Resultado indicadores | Interpretación errada del indicador |

| Activo corriente sobreestimado y pasivo corriente bien clasificado. Activo corriente: $1.000 Pasivo corriente: $500 | Activo sobreestimado porque no se han realizado deterioros de cartera o inventarios y los rubros asociados a activo corriente realmente son menores. | Razón corriente: $1.000/$500=2 Capital de trabajo: $1.000-$500=$500 | Se evidencia que el activo corriente podrá cubrir el pasivo corriente en dos veces generando la ilusión para la gerencia de que se tendrán los recursos disponibles para cubrir con las obligaciones a corto plazo y quedar con un excedente de $500 de activo corriente. Si se realizan ajustes al activo corriente se tendría que validar si aún la entidad presenta liquidez. |

| Ejemplo 2 | Posible situación | Resultado indicadores | Interpretación errada del indicador |

| Activo corriente bien clasificado y pasivo corriente subestimado. Activo corriente: $2.000 Pasivo corriente: $500 | Pasivo subestimado porque no se han clasificado las obligaciones financieras a corto y largo plazo, dejando todo como si se liquidaran luego de 12 meses a pesar de que hay pagos de cuotas mensuales en curso. | Razón corriente: $2.000/$500=4 Capital de trabajo: $2.000-$500=$1.500 | Se evidencia que el activo corriente podrá cubrir el pasivo corriente en cuatro veces generando la ilusión para la gerencia de que se tendrán los recursos disponibles para cubrir con las obligaciones a corto plazo y quedar con un excedente de $1.500 de activo corriente. Si se realizan ajustes a la clasificación de obligaciones financieras se tendría que validar si aún la entidad presenta liquidez. |

Análisis del endeudamiento

Entre los indicadores que miden el endeudamiento de la entidad hay uno que particularmente analiza el pasivo corriente y no corriente para evidenciar el porcentaje de la deuda que está concentrada en el corto plazo y que requiere un desembolso.

A continuación se exponen dos ejemplos de los efectos de una incorrecta clasificación de los pasivos.

| Ejemplo 1 | Posible situación | Resultado indicadores | Interpretación errada del indicador |

| Pasivo corriente sobreestimado y pasivo corriente subestimado. Pasivo corriente: $1.000 Pasivo total: $1.500 Activo corriente: $500 | En la clasificación de las cuentas se dejaron en el pasivo corriente rubros de cuentas por pagar y leasing que estaban proyectadas para el largo plazo. | Concentración de la deuda en el corto plazo: $1.000/($1.500)= 67 % Capital de trabajo: $500-$1.000=-$500 | Se evidencia que el pasivo está concentrado en un 67 % en obligaciones a corto plazo y no hay capital de trabajo por lo que la entidad busca diferentes estrategias para obtener apalancamiento a través de su operación con proveedores, cartera e inventario y busca financiación de terceros con el fin de no incurrir en iliquidez. Si se realizan ajustes a la clasificación del pasivo podría identificarse que la entidad no está tan endeudada en el corto plazo mejorando los indicadores y presentando mayor liquidez. |

| Ejemplo 2 | Posible situación | Resultado indicadores | Interpretación errada del indicador |

| Pasivo corriente subestimado y pasivo corriente sobreestimado. Pasivo corriente: $100 Pasivo total: $1.500 Activo corriente: $500 | En la clasificación de las cuentas se dejaron en el pasivo corriente únicamente las obligaciones con proveedores, mientras que las otras cuentas que estaban para pago a corto plazo fueron incluidas en el total de pasivo no corriente. | Concentración de la deuda en el corto plazo: $100/($1.500)= 7 % Capital de trabajo: $500-100= $400 | Se evidencia que el pasivo está concentrado en un 7 % en obligaciones a corto plazo y hay capital de trabajo disponible, por lo que la entidad concentra sus esfuerzos en invertir su exceso de liquidez y diversificar su riesgo. Si se realizan ajustes a la clasificación del pasivo podría identificarse que la entidad podría estar endeudada en el corto plazo e incluso que presente riesgo de iliquidez. |

Para prevenir situaciones similares a estas, es aconsejable mantener registros precisos de qué cuentas auxiliares abarcan activos o pasivos a corto y largo plazo. Además, se sugiere crear un desglose de las obligaciones financieras y cuentas por pagar que se vayan a liquidar en cuotas para diferenciar entre los saldos a pagar a corto y largo plazo.

Para el proceso de compilación de información financiera, se recomienda depurar la información contable de activos y pasivos desde el balance de comprobación, de manera que se puedan identificar con mayor facilidad el origen de las mismas para su correcta clasificación y realizar reuniones con las personas encargadas del registro para resolver las inquietudes a que haya lugar.

En el proceso de preparación de estados financieros se recomienda realizar procesos de revisión previa al cierre contable de manera que si hay lugar a reclasificaciones o correcciones antes de cerrar el período estas puedan realizarse, en caso de que hayan errores de clasificación en períodos que ya hayan sido cerrados, se recomienda revisar las instrucciones de los párrafos 10.19 a 10.22 del Estándar para Pymes.

Para estar al día con las últimas novedades de las Normas Internacional de Información Financiera, te invitamos a explorar nuestro portal Siempre Al Día.