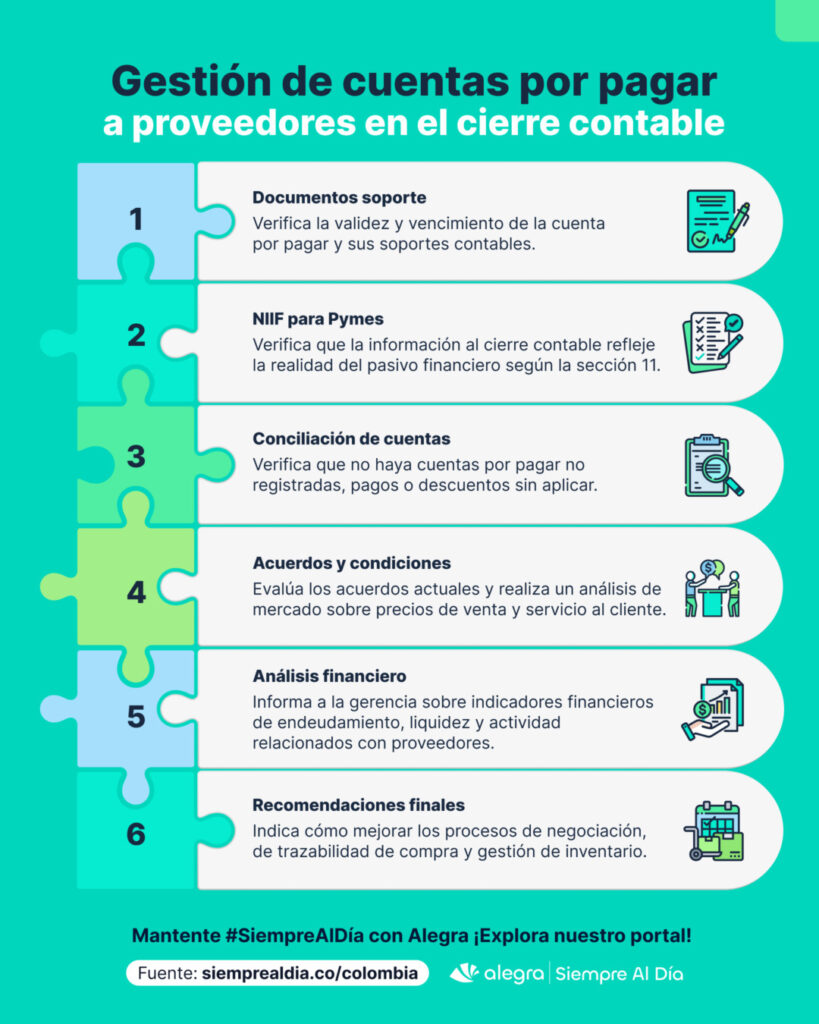

Gestión de cuentas por pagar con proveedores: estrategias y revisiones al cierre contable

Descubre las estrategias clave para optimizar la gestión con proveedores y las negociaciones de compra durante el proceso de cierre contable. En este artículo podrás conocer consejos y mejores prácticas para asegurar una revisión efectiva de la cuenta de proveedores. Además, aprenderás diferentes pautas para apoyar las Pymes que asesores en la toma de decisiones financieras.

9 min de lectura

Índice

ToggleEn este artículo descubrirás cómo un enfoque estratégico con proveedores y las negociaciones frente a adquisición de inventario puede ser el ingrediente esencial para un cierre contable exitoso.

Conocerás qué aspectos considerar al revisar y controlar el registro contable, así como el comportamiento de las cuentas de proveedores. Además, podrás explorar cómo utilizar la información comercial sobre acuerdos, cotizaciones y políticas con proveedores para la toma de decisiones.

Revisión de información y documentación relacionada con proveedores

Las cuentas por pagar con proveedores están en el marco de los instrumentos financieros por lo que para su validez en la contabilidad deberán tener un soporte contable el cual puede estar enmarcado en un contrato, la facturación u otro documento que evidencie la veracidad de la negociación con los proveedores.

El punto de inicio del control interno sería validar que exista un soporte para los pasivos financieros relacionados en la contabilidad y que las empresas o personas naturales con las que se tiene relación estén cumpliendo con las disposiciones legales.

Por ejemplo: certificaciones de salubridad y control de plagas, prácticas de transparencia y ética empresarial, certificaciones de calidad, pagos a seguridad social de colaboradores, emisión de factura electrónica para soporte de costos y gastos, etc.

Te puede interesar la lectura del artículo: ¡Cuidado! No enviar el mensaje de aceptación de facturas en compras a crédito puede derivar en el rechazo de costos y deducciones.

Información financiera bajo NIIF para Pymes

Luego de validar la documentación que soporta las obligaciones con proveedores, es necesario revisar que los registros contables se estén llevando conforme a las disposiciones legales y a los requerimientos de las NIIF para Pymes, en especial de la sección 11.

En cuanto a la medición, de acuerdo con los párrafos 11.3 a 11.13 de las NIIF para Pymes, en el caso de las cuentas por pagar con proveedores para la mayoría de casos no es necesario realizar una medición al valor presente de los pagos futuros descontados a una tasa de interés de mercado, sino que se puede medir utilizando el precio de la transacción.

Esto debido a que:

- Este pasivo financiero tiene una naturaleza comercial.

- Por lo general en las cuentas por cobrar con proveedores no hay implícito un acuerdo de financiación.

- Los plazos de pago regularmente se mantienen en los estándares comerciales en los que no superan los 60 días.

Del reconocimiento y medición de los pasivos con proveedores y de la lectura de las políticas contables, se espera que al cierre del período se pueda revelar información relacionada con:

- El valor nominal de los saldos con proveedores.

- Condiciones de pago.

- Fechas de vencimiento.

- Moras, dificultades en el pago de alguna obligación o litigios.

Al respecto te recomendamos la lectura del artículo: Instrumentos financieros: qué son, cómo se clasifican y qué tener en cuenta para su reconocimiento.

Conciliación de la cuenta de proveedores

Teniendo en cuenta la revisión de los documentos asociados con las cuentas de proveedores y los requerimientos de las NIIF para Pymes, es recomendable validar que la información refleje la realidad económica de la entidad. Para esto se recomienda identificar que no se hayan cometido los siguientes errores:

| Error | Detalle |

| Omisión de transacciones | Revisar que no se haya dejado de registrar una cuenta por pagar o dejar de registrar un pago efectuado al proveedor. |

| Inadecuada clasificación | Para fines de análisis financiero la cuenta de proveedores debe relacionar las cuentas por pagar realizadas a proveedores por adquisición de bienes y/o servicios para el desarrollo directo del objeto social, por ejemplo, saldos pendientes de pago por materias primas, materiales, suministros, contratos de obra, etc. Cuando se trate de gastos o inversión en activos activos que no están en esta categoría, los saldos pendientes a terceros se registran como cuentas por pagar aparte de la cuenta de proveedores. |

| Ausencia de comunicación con los proveedores | Se debe realizar un proceso de circularización de información en la que se valide al cierre de año con el proveedor: – Los saldos comerciales por pagar. – Los productos o materiales comprados que originaron esos saldos. – Las fechas de pago. |

| Descuentos o cobros no aplicados | Validar si hubo descuentos a pie de factura u otros condicionados que no hayan sido efectuados o que estén pendientes de realizarse. |

| Desatender la relación entre la cuenta de proveedores y el inventario físico | Se debe verificar que las cantidades compradas, las fechas y los precios coincidan con los soportes comerciales y contables. |

| Mala segregación de funciones | Esto se presenta cuando una misma persona tiene acceso al efectivo, al sistema de compras, al software contable y a la bodega de inventario sin ningún control adicional que permita mitigar el riesgo de fraude. |

Validar el estado de las cuentas por pagar

Contando con el visto bueno de los anteriores pasos, es necesario empezar a validar en esta y las siguientes secciones, aspectos comerciales y de estrategia.

Uno de los aspectos clave en términos comerciales para el análisis financiero y para revelar una buena información contable es categorizar bien las cuentas por pagar a proveedores y evidenciar si alguna se encuentra con mora o alguna situación especial.

Para esto debes categorizar las cuentas por pagar en rangos de fechas para validar las que tienen un vencimiento de 0 a 30 días, de 31 a 60 días, de 60 a 90 días, de 91 a 120 días y de más de 120 días.

Así mismo, validar por canal y por proveedor cuáles son las facturas que están pendientes y priorizar el pago las que tengan un mayor vencimiento.

De esta revisión valdría la pena extraer información relevante para la gerencia y para ser incluida en las revelaciones de información financiera.

Tip Alegra: Ten en cuenta que con la Contabilidad Inteligente de Alegra puedes descargar las facturas pendientes por rangos y proveedores, puedes consultar su estado de vencimiento y generar diferentes reportes inteligentes. ¡Ingresa y explora por 15 días de forma gratuita la forma más práctica de llevar la contabilidad de las Pymes que tienes a cargo!

Verificar acuerdos, precios y condiciones de pago

Como complemento de las revisiones al registro contable y la auditoría de proveedores, se requiere extraer información de valor para la toma de decisiones. Para esto se recomienda:

- Evaluar los acuerdos de pago realizados en el pasado, teniendo en cuenta que actualmente estén alineados con las condiciones de mercado.

- Realizar por lo menos 3 cotizaciones con diferentes proveedores al momento de realizar las compras.

- Estar al tanto de la situación de los proveedores y su capacidad de operar.

- Evaluar los precios pactados realizando previamente un análisis de mercado con algunas empresas de la competencia del proveedor y validar si se pueden mejorar las negociaciones.

- Cuidar el flujo de caja de la empresa validando si en la negociación con cada proveedor es viable ampliar los plazos de pago sin tener consecuencias negativas de desabastecimiento o riesgo reputacional.

- No depender de un solo proveedor.

Análisis financiero y toma de decisiones estratégicas

Con toda la información anterior podrás realizar un análisis financiero para aportar valor a la empresa que asesoras.

Lo importante es que la gerencia tenga claro cuáles son los proveedores clave, que puedan identificar si es viable proponer nuevas negociaciones y que conozcan la situación financiera de la entidad.

Para este último aspecto, como mínimo te recomendamos revisar:

| Indicadores | Impacto | Contenido relacionado |

| Liquidez | Te ayudarán a identificar el estado de la entidad en el corto plazo y qué tanto se necesita el apalancamiento a través de proveedores. | Indicadores de liquidez y solvencia: fórmulas, análisis y recomendaciones |

| Ciclo de conversión de efectivo | Para programar presupuesto operativo e identificar que la rotación de inventario cada vez sea mayor y la rotación de proveedores permita cuidar el flujo de caja de la empresa. | Ciclo de conversión de efectivo: sus elementos, cómo calcularlo e interpretarlo |

| Concentración de la deuda en el corto plazo | Se usa para medir la calidad de deuda y permite evidenciar de la estructura total qué porcentaje está concentrado en el corto plazo. Lo ideal es que la concentración de la deuda esté en el largo plazo para no afectar el ciclo normal de la operación. | Indicadores de endeudamiento y autonomía financiera: cálculo e interpretación |

Recomendaciones para mejora de procesos internos

Por último, no olvides realizar recomendaciones para mejorar los procesos internos, para esto puedes tener en cuenta:

| Aspecto | Detalle |

| Relación entre la cuenta de proveedores y el inventario físico | Se recomienda verificar que las cantidades compradas, las fechas y los precios coincidan con los soportes comerciales y contables. |

| Segregación de funciones | Cuando una misma persona tiene acceso al efectivo, al sistema de compras, al software contable y a la bodega de inventario sin ningún control adicional puede incrementar el riesgo de fraude. Sugiere diferentes procesos de control como toma de inventarios en punto, limitar accesos al software, incorporar revisiones aleatorias a los procesos de compra, entre otros. |

| Incorporación de manuales de procesos | Muchos procesos fallan, pero no siempre es con el objetivo de realizar un fraude, en muchas ocasiones los problemas surgen por desconocimiento de procesos, por eso se recomienda capacitar al personal y crear un manual específico en el que se tenga en cuenta incorporar: – Métodos de cotización.Elaboración de órdenes de compra. – Análisis estadístico de niveles de inventario. – Análisis de pólizas y seguros para la mercancía. – Validación de acuse de facturas a crédito, entre otros. |

Procura abrir la discusión en las empresas que asesoras sobre la adecuada gestión de proveedores. Cuéntanos en los comentarios cuáles de los aspectos mencionados estás implementando en el análisis y gestión de este tipo de cuentas por pagar.

Recuerda que en la sección de contabilidad de Siempre Al Día podrás conocer información clave sobre la gestión de los diferentes elementos de los estados financieros.