Índice

ToggleCon la promulgación del Decreto 587-24 se realizaron precisiones para que los contribuyentes empiecen a facturar electrónicamente de manera obligatoria, también se aclararon las condiciones de la prórroga para facturación electrónica.

Tip Alegra: con Alegra facturas más fácil y estás Siempre Al Día. Si aún no conoces las soluciones que tenemos para ti, ¡Empieza ya tus 15 días gratis!

Te invitamos a consultar nuestros editoriales 5 puntos esenciales que necesitas saber sobre facturación electrónica y Esto debes saber sobre la reglamentación de la ley de facturación electrónica.

Calendario de implementación de la facturación electrónica

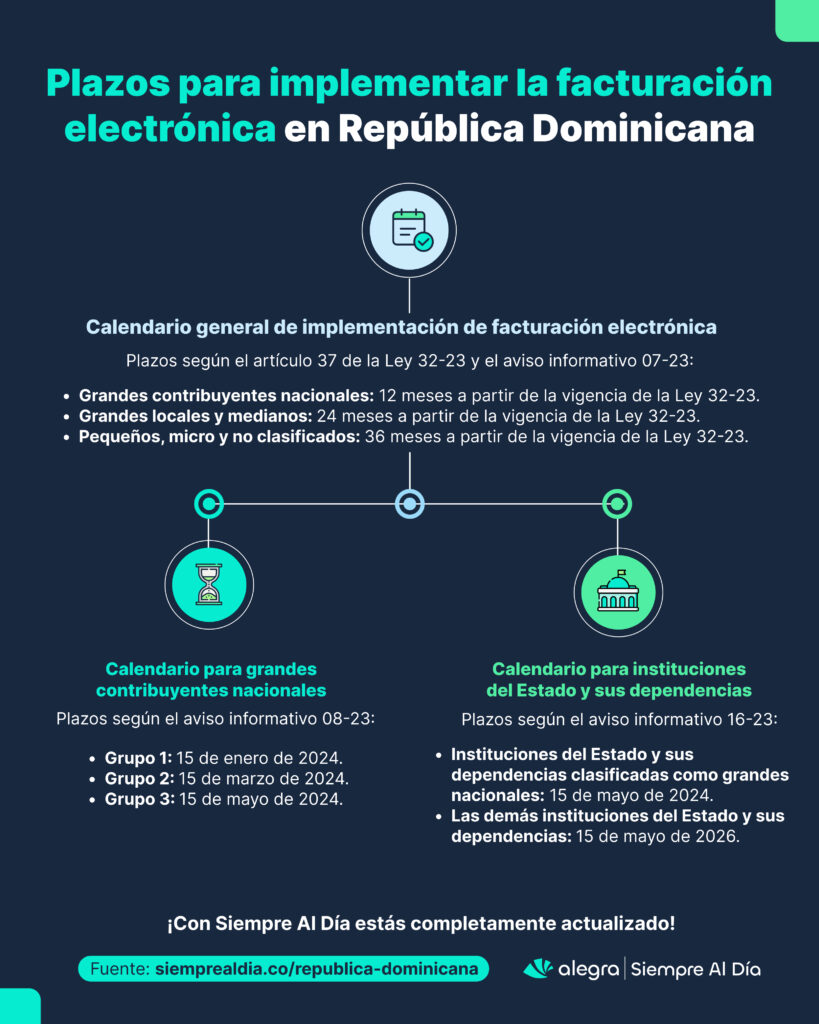

El calendario estipulado en el artículo 37 de la Ley 32-23 contempla los plazos máximos de implementación de la facturación electrónica de manera escalonada y según el tipo de contribuyente.

El primer plazo fue para los grandes contribuyentes nacionales, continúan en 2025 los grandes contribuyentes locales y medianos, siendo los pequeños, micro y los no clasificados el último grupo que deberá implementar la facturación electrónica en 2026.

Tip Alegra: Aunque el artículo 37 de la Ley 32-23 establece los vencimientos para la implementación de la facturación electrónica, no hay que perder de vista que el artículo 4 del Decreto 587-24 estipula que la DGII podrá dividir en subgrupos a los obligados, debiendo publicar el cronograma mediante aviso.

Al respecto, es importante recordar que, en su momento, los grandes contribuyentes nacionales fueron divididos en subgrupos. En la siguiente infografía se presentan los plazos conforme a la ley y los precisados por la DGII:

En la imagen anterior se puede evidenciar la segmentación de los grandes contribuyentes nacionales y, la diferenciación de las instituciones del Estado y sus dependencias para dar cumplimiento a la implementación de la facturación electrónica.

En este sentido, aunque el artículo 37 ibidem estipula que los grandes contribuyentes nacionales debían implementar la facturación electrónica en un plazo máximo de 12 meses a partir de la entrada en vigencia de la Ley 32-23, a través del aviso informativo 08-23 estos fueron subdivididos en tres grupos.

Para el primer grupo el plazo venció el 15 de enero de 2024, para el segundo el 15 de marzo y para el tercero la fecha límite fue el 15 de mayo de 2024 (la DGII reiteró el plazo del tercer grupo de grandes contribuyentes nacionales mediante su aviso informativo 08-24).

De manera similar, a través del aviso 16-23, la misma entidad aclaró que las instituciones del Estado y sus dependencias clasificadas como grandes nacionales tienen como única fecha límite el 15 de mayo de 2024, pues aquellas instituciones y dependencias que no sean grandes contribuyentes nacionales tendrán plazo hasta el 15 de mayo de 2026.

Explora nuestros editoriales Incentivos fiscales y beneficios de la facturación electrónica y Categorías y tipos de infracciones y sanciones por incumplimiento en la facturación electrónica.

Por otra parte, no hay que perder de vista a los nuevos contribuyentes, pues según los párrafos I y II del artículo 7 del Decreto 587-24, quienes se inscriban al RNC después del plazo máximo para el grupo al que pertenecería o se inscriban en una fecha próxima al vencimiento, se les otorgará un plazo de 120 días para que se incorporen al modelo de facturación electrónica.

Solicitud de prórroga para facturación electrónica

En virtud del parágrafo segundo del artículo 37 de la Ley 32-23, los contribuyentes pueden realizar la solicitud de prórroga para facturación electrónica y la DGII será la encargada de aprobarla o rechazarla.

Recordemos que a través del aviso informativo 08-24, la DGII empezó a contemplar los lineamientos para el proceso de solicitud de prórroga, los cuales en su momento aplicaron para el tercer grupo de grandes contribuyentes nacionales.

Tip Alegra: Con la reglamentación de la ley de facturación electrónica, si los contribuyentes van a solicitar prórroga para facturación electrónica, deben atender las condiciones estipuladas en el artículo 8 del Decreto 587-24.

En este sentido, será necesario revisar las siguientes condiciones para solicitar prórroga para facturación electrónica:

- La prórroga es de carácter único y no podrá superar los seis meses.

- El contribuyente debe haber iniciado el proceso de implementación de facturación electrónica.

- El contribuyente debe demostrar causa ajena o extraordinaria que justifique la solicitud de prórroga para facturación electrónica.

Otros pronunciamientos de la DGII sobre facturación electrónica

A través del aviso informativo 11-24, la DGII le recordó a los grandes contribuyentes locales y medianos que son los próximos obligados a facturar electrónicamente, además reiteró los cuatro requisitos que se deben cumplir para solicitar autorización para ser emisor electrónico; aspectos que puedes profundizar en nuestro artículo Mediante aviso DGII reitera calendario de implementación de facturación electrónica.

Adicionalmente, en el editorial DGII hace llamado sobre facturación electrónica obligatoria, te detallamos las cifras que dio a conocer la administración tributaria sobre los obligados a facturar electrónicamente y avances en el proceso de implementación.

Explora las últimas tendencias, consejos prácticos y análisis detallados en nuestro portal Siempre Al Día.